Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Деньги

Реферат: Деньги

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. Эволюция, сущность и функции денег.

1.1 Происхождение денег

1.2 Эволюция денег

1.3 Сущность денег

1.4 Функции денег

1.5 Теории денег

2. Денежное обращение

2.1 Понятие денежного обращения

2.2 Наличное обращение

2.3 Безналичное обращение

2.4 Закон денежного обращения

3. Денежная система

3.1 Понятие, элементы и типы денежных систем

3.2 Виды и стоимость денег

3.3 Эмиссия денег

3.4 Денежная масса

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ

ВВЕДЕНИЕ

Онере де Бальзак утверждал, что «деньги – это шестое чувство, позволяющее нам наслаждаться пятью остальными». Более строго и сухо определяют их экономисты. А. Смит называл деньги «колесом обращения», К. Маркс – «всеобщим эквивалентом».

Деньги - это, пожалуй, одно из наиболее великих изобретений человеческой мысли. В живой природе аналогий не найдётся. Вся структура современной экономики предопределена существованием денег. Деньги «родила» торговля, а поскольку торговля - одно из самых древних занятий человечества, то в старину уходят корни и денежной системы, хотя устройство её (как и вид самих денег) многократно меняется на протяжении истёкших тысячелетий.

Необходимость денег вызвана товарным производством. Товарное производство предполагает рассмотрение общих причин, объясняющих его необходимость и, следовательно, необходимость денег во всех экономических формациях.

Общая причина возникновения денег - общественное разделение труда. Товарное производство возможно без денег, но деньги не могут существовать без товарного производства. Частные причины объясняют необходимость денег в конкретной общественно-экономической формации. Общие и частные причины не исключают, а дополняют друг друга. Частные причины:

1. Непосредственный труд каждого производителя является частным трудом. Общественное признание труда возможно только через обмен, таким образом общественный характер труда скрыт, т. е. деньги необходимы для соизмерения затрат на создание продукта.

2. Неоднородность труда, обусловливающая распределение материальных благ в зависимости от затрат человека.

3. Уровень развития производительных сил предопределяет распределение материальных благ по затратам энергии.

4. Труд не стал первой жизненной необходимостью каждого члена общества, следовательно, требуется стимулирование затрат труда. Наиболее действенный метод - материальное стимулирование.

5. Наличие разных форм собственности на средства производства и продукты труда.

6. Стремление людей потреблять максимальное количество материальных благ.

7. Наличие международного разделения труда, международных экономических связей, требующие эквивалентного обмена продуктами труда между странами.

Каковы же основные этапы истории развития денег? Первый этап - появление денег с выполнением их функций случайными товарами; второй этап - закрепление за золотом роли всеобщего эквивалента (этот этап был, пожалуй, самым продолжительным); третий этап - этап перехода к бумажным или кредитным деньгам; и последний четвертый этап - постепенное вытеснение наличных денег из оборота, вследствие чего появились электронные виды платежей.

При переходе от плановой к рыночной экономике роль денег в нашей стране резко возросла. Рыночная экономика не может существовать без денег. Если раньше дефицитом были товары и люди искали возможность потратить свои деньги на что-нибудь полезное, то теперь такой проблемы нет - были бы деньги. Следовательно, дефицитом стали деньги…

Целью работы является составление единого, общего представления о деньгах, их происхождении, роли в экономике и жизни каждого человека.

Работа позволяет рассмотреть поставленный вопрос с разных точек зрения. Так же убедиться в отражении законов экономики на конкретных примерах. Позволяет оценить всю важность и неизбежность существования денег.

Царство денег - одна из сложнейших систем рынка, и нет человека, которого бы не затрагивали каждый день процессы, происходящие в этом особом мире.

В современных условиях деньги являются неотъемлемым атрибутом хозяйственной жизни. Поэтому все сделки, связанные с поставками материальных ценностей и оказанием услуг, завершаются денежными расчетами. Расчеты представляют собой систему организации и регулирования платежей по денежным требованиям и обязательствам. Основным назначением расчетов является обслуживание денежного оборота (платежного оборота).

Правильные ответы на вопросы: сколько денег нужно государству для поддержания нормального развития экономики и как можно обеспечить этот объем, является залогом стабильного и поступательного развития национального хозяйства. То есть существуют определённые границы, в пределах которых должна удерживаться денежная масса.

Деньги являются важнейшим атрибутом рыночной экономики. От того, как функционирует денежная система, во многом зависит стабильность экономического развития страны. Изучение природы и основных функций денег, процесса эволюции денежных систем, организации и развития денежного обращения, причин, последствий и методов борьбы с инфляцией необходимо для последующего анализа особенностей функционирования всей финансовой системы.

1. Эволюция, сущность и функции денег.

1.1. Происхождение денег

Происхождение денег связано с 7-8 тыс. лет до н. э., когда у первобытных племен появились излишки каких-то продуктов, которые можно было обменять на другие нужные продукты. Исторически в качестве средства облегчения обмена использовались - с переменным успехом - скот, сигары, раковины, камни, куски металла. Но чтобы служить в качестве денег, предмет должен пройти лишь одно испытание: он должен получить общее признание и покупателей, и продавцов как средство обмена. Деньги определяются самим обществом; все, что общество признает в качестве обращения - это и есть деньги. Действительно, деньги - это товар, выступающий в роли всеобщего эквивалента, отражающего стоимость всех прочих товаров. При натуральном хозяйстве, когда товар менялся на товар, потребность в деньгах не была столь острой, как при развитом рынке. И, тем не менее, даже самые примитивные государства создали свои виды денег. Роль денег, эталона всех обменов, всегда выпадала тому товару, который был в изобилии или на который был наибольший спрос.

Выделение пастушечьих племен в результате первого крупного общественного разделения труда превратило домашний скот в основное орудие обмена. Его многоцелевое назначение (мясо, молоко, шкура), с одной стороны и транспортабельность, сохраняемость в течение длительного времени, с другой стороны служили притягательной силой для выделения домашних животных в качестве всеобщего эквивалента. Сращивание денежных функций со скотом оставило глубокий след в истории времени и народов. Много доказательств этого содержится в преданиях, поэзии.

Богатство у древних германцев, по свидетельству Тициана, отождествляется с обладанием многочисленными стадами, согласно сборнику древнегерманского законодательства, а в качестве меры стоимости упоминается корова.

Древнеславянское слово «скот», означающее животное, послужило основой ряда финансовых терминов: «скотница» - казна, сокровище; «скотник» - казначей. В Древне Руси деньги носили название «скот» долгое время и после того, как совершился переход к металлическим деньгам.

Историки обнаружили свидетельства того, что у народов мира роль денег играли самые разные товары: соль, хлопковые ткани, медные браслеты, золотой песок, лошади, раковины и даже сушеная рыба.

Например, в XV веке в Исландии платили так:

За подкову - 1сушеную рыбу;

За пару женских башмаков - 3 рыбины;

За бочонок вина - 100 рыбин;

За бочонок сливочного масла - 120 рыбин.

О том, сколь большую роль играли деньги в жизни людей с древнейших времен, красноречиво свидетельствует любопытный факт. В леднике Эцтальских Альп археологами была обнаружена мумия, пролежавшая там 5 тысяч лет. Когда её начали обследовать, то обнаружили, что одна из рук крепко сжата в кулак и держит медную пластинку. Это означает, что, попав в пургу и поняв, что находится на краю гибели, житель бронзового века больше всего боялся потерять самое ценное, что у него было с собой, - деньги, потому что именно такие медные пластинки играли роль денег.

Северные народы применяли в качестве первого товар для обмена мех. Меховые деньги были широко распространены в Монголии, Тибете, Северной Сибири и районе Памира. В Древней Руси куний мех (куны) стал единицей меховой денежной системы. Даже в средневековой России меха имели значение денег. В России обменные эквиваленты назывались «кунами» - от меха куницы. В древности на части нашей территории имели хождение «меховые» деньги. А деньги в виде кож обращались в отдаленных районах страны чуть ли не в Петровские времена.

В последствии в отдельных частях Центральной Европы орудием обращения становится хлеб, на территории современной Мексики - маис, в Малой Азии - оливковое масло, на полуострове Юкатан - мешочки с бобами какао, на Филиппинских островах - рис и т.д.

Развитие ремесел и особенно плавки металлов несколько упростило дело. Роль посредников в обмене прочно закрепляется за слитками металлов. Первоначально это были медь, бронза, железо. Эти обменные эквиваленты расширяют сферу действия и стабилизируются, превращаясь тем самым в подлинные деньги в современном смысле. Обмен осуществляется уже по формуле «товар-деньги-товар».

Факт появления и распространения денег не ведет непосредственно к росту потребления товаров и услуг в обществе. Потребляют лишь то, что производится, а производство есть результат взаимодействия труда, земли и капитала. Опосредованное положительное влияние денег на производство, несомненно. Их использование сокращает общие издержки, время, необходимое для нахождения партнера, способствует дальнейшей специализации труда, развитию творчества. По мере увеличения общественного богатства роль всеобщего эквивалента закрепляется за драгоценными металлами (серебром, золотом), которые в силу своей редкости, высокой ценности при малом объеме, однородности, делимости и прочих полезных качествах были, можно сказать, обречены исполнять роль денежного материала в течение длительного периода человеческой истории.

Слово «деньги» возникло потому, что древние римляне использовали Храм богини Джуно Монета в качестве мастерской для чеканки монет. Со временем все места, где изготавливались монеты, стали называть «монета». Английский вариант этого слова «минт», французский - «моне»; от этого слова и произошло английское слово «мани»- деньги. Монеты, как таковые, существуют повсюду приблизительно уже в течение 2500 лет, но, как известно, им предшествовали разные предметы, используемые в качестве денег. В настенных рисунках Древнего Египта взвешивают на весах золотые кольца. В самых ранних рукописях (времён древней Месопотамии) упоминается использование в качестве денег отвешенного металла. В Китае, по меньшей мере, 3000 лет назад, в качестве денег применяли скорлупки каури, раковины некоторых видов моллюсков из Индийского океана. (Некоторые североамериканские индейцы тоже использовали в качестве денег чешую моллюсков, которую они называли вампум). Есть также свидетельства того, что тысячи лет назад в примитивных обществах использовали камни. У бумажных денег были предшественники в виде документов, обещающих платежи золотом, серебром или другими ценными предметами. Известные истории первые находившиеся в обращении банкноты были выпущены китайскими банкирами в восемнадцатом веке (банки и банкиры существовали повсюду уже в течение многих веков до появления первых банкнот). На ранней стадии банкноты поддерживались монетами, и именно благодаря этому их стали воспринимать как деньги. К семнадцатому веку бумажные деньги были в обращении в очень ограниченных количествах всего в нескольких странах.

1.2. Эволюция денег

Деньги являются неотъемлемым составным элементом товарного производства и развиваются вместе с ним. Эволюция денег, их история являются составной частью эволюции и истории товарного производства, или рыночной экономики.

На нашей территории чеканка монет, серебряных и золотых, восходит к временам князя Владимира I (Киевская Русь, конец Х- начало ХI вв.). В «Русской Правде» металлические деньги продолжали называться, как я уже отмечала, «кунами», но появляются уже и серебряные «гривны». В XII - XV в.в. князья пытались чеканить свои «удельные» монеты. В Новгороде имели хождение иностранные деньги – «ефимки» (от «иохимсталеров» - серебряных немецких монет). В Московском княжестве инициатива чеканки серебряных монет принадлежала Дмитрию Донскому (ХIV в.), который начал переплавлять в русские «гривны» татарскую серебряную «деньгу». Иван III (конец XV в.) установил, что право чеканки монет должно принадлежать лишь «старшему» из князей, держателю Московского престола.

При Иване Грозном произошло первое упорядочение российской денежной системы. В начале его княжения в Московском государстве свободно обращались «московки» и «новгородки», причем первые по своему номиналу равнялись половине «новгородки». В начале XVII века на Руси установилась единая денежная единица - копейка (на монете был изображен всадник с копьем), весившая 0,68 грамм серебра. Это примерно соответствовало весу «новгородки»; продолжали чеканить и «московки», и «деньгу» в виде полкопейки, а также «полушки» - четверть копейки. Кроме того, в счетную систему были введены рубль, полтина, гривна, алтын, хотя чеканка серебряного рубля стала правилом лишь при Петре I. Золотые деньги – «червонцы» появились в России с 1718 года.

Выпуск князьями неполноценных монет, порча серебряных гривен путем их обрезания, появление «воровских» денег вели к повсеместному исчезновению полновесных монет, волнениям среди населения («медный бунт» при царе Александре Михайловиче в середине XVII в.). Пытаясь найти выход из трудностей, правительство начало чеканить медные деньги, придав им принудительный курс. Как следствие, стала расти рыночная цена серебряного рубля по сравнению с номиналом, исчезновение серебра из обращения и его сосредоточение у ростовщиков и менял, общее повышение товарных цен. В конце концов, медные деньги были изъяты из обращения. В конце XVII в. вес серебра в рублевых монетах был уменьшен на 30 %.

В России вплоть до XVII в. собственная добыча благородных металлов почти отсутствовала поэтому, монетные дворы, ставшие в XVII в. монополиями государства, переплавляли иностранные деньги. Согласно «монетарной регалии» Петра I был наложен жесткий запрет на вывоз из страны слитков драгоценных металлов и полноценных монет, между тем как вывоз порченой монеты разрешался. Итак, золото и серебро стали основой денежного обращения. Биметаллизм сохранялся вплоть до конца XIX века. Однако, в Европе XVIII - XIX в.в. золотые и серебряные монеты ходили в обороте, платежах, и прочих операциях наряду с бумажными деньгами.

Изобретение бумажных денег приписывают древним китайским купцам. Первоначально в виде дополнительных средств обмена выступали расписки о принятии товара на хранение, об уплате налогов, выдаче кредита. Их обращение расширяло торговые возможности, но вместе с тем, нередко затрудняло размен этих бумажных дубликатов на металлические монеты.

В Европе появление бумажных денег связывают обычно с опытом Франции 1716-1720гг. Эмиссия бумажных денег, проведенная банком Джона Ло, окончилась неудачей. В России эмиссия бумажных денег - ассигнаций впервые началась в 1769г. Предполагалось, что, как и в других странах, рискнувших ввести бумажные деньги, их можно будет при желании обменять на серебро или золото. Но все оказалось иначе. Уже к концу века излишек ассигнаций заставил приостановить размен, курс ассигнационного рубля, естественно, начал падать, а товарные цены расти. Деньги делились на «плохие» и «хорошие». По закону Томаса Грехэма, плохие деньги вытесняют хорошие. Закон гласит, из обращения исчезают деньги, рыночная стоимость которых по отношению к плохим деньгам и официально установленному курсу повышается. Они просто припрятываются дома, в банковских сейфах. В XX в. исполнителями роли «плохих» денег выступали банкноты, вытеснявшие из обращения золото.

Со времени первой мировой войны, тенденция к прекращению размена банкнот на золото распространяется повсеместно. Перед центральными банками встала задача неусыпного контроля над денежным обращением. На самом деле, бумажные деньги сами по себе полезной ценности не имеют. Бумажные деньги - символы, знаки стоимости. Почему же тогда произошел повсеместный и в последствии закрепившийся отход от золота? Ведь кроме войн и других бедствий, кроме издержавшихся владык и услужливых банкиров, должны существовать объективные причины. Самое простое объяснение: бумажные деньги удобны в обращении, их легко носить с собой. Неплохо вспомнить слова великого англичанина Адама Смита, который говорил, что бумажные деньги должны рассматриваться в качестве более дешевого орудия обращения. Действительно, в обороте монеты стираются, часть благородного металла пропадает. К тому же, возрастают потребности в золоте у промышленности, медицины, потребительской сферы. И главное - товарооборот в масштабах, исчисляемых триллионами долларов, марок, рублей, франков и других денежных единиц, золоту просто не под силу обслужить. Переход к бумажно-денежному обращению резко расширил рамки товарного обмена.

Бумажные деньги - банкноты и казначейские билеты - обязательны к приему в качестве платежного средства на территории данного государства. Их стоимость определяется лишь количеством товаров и услуг, которые можно купить на эти деньги. Итак, XX в. ознаменован переходом к обращению бумажных денег и превращением золота и серебра в товар, который можно купить по рыночной цене.

Сегодня деньги диверсифицируются, буквально на глазах множатся их виды. Вслед за чеками и кредитными карточками, появись, дебитные карточки и так называемые «электронные деньги», которые, посредством компьютерных операций, можно использовать для переводов с одного счета на другой. А во времена экономического кризиса, при рационировании, появляются талоны, обращающиеся наряду с денежными купюрами (пример: СССР - конец 80-х годов).

Западные экономисты склоняются к тому, что в будущем бумажные деньги - банкноты и чеки вообще исчезнут и их заменят электронные межбанковские трансакции. Деньги останутся, но станут «невидимыми».

Итак, каковы же основные этапы истории развития денег?

Первый этап - появление денег с выполнением их функций случайными товарами; второй этап - закрепление за золотом роли всеобщего эквивалента (этот этап был, пожалуй, самым продолжительным); третий этап - этап перехода к бумажным или кредитным деньгам; и последний четвертый этап - постепенное вытеснение наличных денег из оборота, вследствие чего появились электронные виды платежей.

Деньги прошли длительный путь эволюции. История развития денег является составной частью истории рыночной экономики. Выражая стоимость товарного мира, деньги на протяжении экономической истории принимали те формы, которые диктовал достигнутый уровень товарных отношений. Каждому историческому периоду соответствует своя преобладающая форма денег.

1.3. Сущность денег

Выдающийся историк Фернан Бродель образно сказал о рождении денег: «Как только происходит обмен товарами, немедленно же раздаётся и лепет денег».

Деньги, как и любое другое понятие, имеют свою сущность:

1) всеобщую непосредственную обмениваемость;

2) самостоятельную меновую стоимость;

3) внешнюю вещную меру труда.

Кроме того, деньги имеют собственную классификацию. В частности, по форме существования деньги бывают наличные и безналичные. Наличные деньги в свою очередь подразделяются на реальные деньги (это монеты из драгоценных металлов, слитки), кредитные деньги (банкноты и казначейские билеты) и разменные монета, которые физически переходят от покупателей к продавцу при расчёте за товар или осуществлении других платежей. Безналичные денежные средства - форма осуществления денежных платежей и расчётов, при которой физической передачи денежных знаков не происходит, а просто осуществляются соответствующие записи в специальных книгах.

Деньги это то, что принимают в качестве уплаты за товары, услуги и долги. Деньги – это средство обмена; люди принимают деньги в обмен на товары и услуги, которые они предоставляют в ожидании, что смогут затем обменять деньги на те товары и услуги, которые они хотят приобрести. Без такого средства обмена люди должны обращаться к бартеру - непосредственному обмену товаров и услуг на другие товары и услуги - очень неэффективному средству осуществления обмена. При бартере необходимо найти партнёра, у которого есть то, что вам надо, а он должен хотеть то, что вы предлагаете к обмену. Это требует выискивания всех потенциальных партнёров по обмену, способных удовлетворить потребности и пожелания друг друга в товарах и услугах, а затем достижения согласия по условиям обмена. Таким образом, бартер приводит к высоким издержкам, связанным с поиском, и трансакционным издержкам. Другими словами, при натуральном обмене людям приходится тратить много времени на поиск, ведение переговоров и брать на себя другие значительные расходы в торговой деятельности.

Деньги можно рассматривать как универсальное инструментальное средство управления экономикой.

К. Маркс указывал на общественный характер стоимости любого товара, как, собственно, и самих денег, являющихся эквивалентом этого товара и труда, затраченного на производство этого товара. В.И. Ленин определял деньги как «продукт общественного труда, организованного товарным хозяйством» и идеологически отрицал общественную договорённость, благодаря которой вообще становится возможным существование денег, и природное свойство золота – быть универсальным эквивалентом денег (отмечу, что «природным» это свойство стало лишь благодаря практическим требованиям, которые может удовлетворить любой, относительно редко встречающийся в природе и однородный материал).

Современное определение денег соответствует чисто экономической доктрине отношений между людьми: особый вид универсального товара, используемого в качестве всеобщего эквивалента, посредством которого выражается стоимость всех других видов товаров.

Деньги неоспоримо являются собственностью граждан и могут использоваться ими для оплаты любых долгов, покупок и продаж любых товаров.

«Мгновенная» покупательная способность: вручение денег другому лицу немедленно делает его должником или ведёт к погашению долга.

Действие на большой территории: всей территории государства, где принята данная валюта и в любой точке мира, где есть обменивающие валюту банки или другие разрешённые законом способы обмена.

Любые сделки физических лиц (граждан) и юридических лиц, в которых они становятся обладателями денег или расстаются с деньгами (а также любыми товарами, которые можно эквивалентно представить в виде денег) законодательно контролируются и облагаются налогом посредством государственных фискальных (налоговых) организаций.

В настоящее время почти нет разницы между наличными и безналичными деньгами, что достигнуто благодаря созданию во всём мире эффективной банковской системы.

Экономическое значение денег

Связь денег с ценами свойственна их роли средства обмена и единицы счёта. Отсюда следует, что количество денег тесно связано с уровнем цен, что понимали веками. Менее очевидно, но не менее реально, влияние количества денег на использование ресурсов для производства товаров и услуг. «Оборот» денег в рыночной экономике происходит по двум направлениям. Производители товаров и услуг платят поставщикам ресурсов, необходимых для производства. Такие платежи включают заработную плату, жалование, проценты, арендную плату и дивиденды. Таким образом, платежи за производственные факторы - одно направление денежных потоков в экономике. Другое направление- это поток платежей производителям при приобретении товаров и услуг. Эти выручки производителей являются источником средств платежей за производственные факторы для производства дополнительных товаров и услуг, и т.д. Такой «круговой поток» денежных поступлений и платежей формирует совокупный поток денежных доходов в экономике.

1.4. Функции денег

Деньги проявляют себя через свои функции. Обычно выделяют следующие три основные функции денег: мера стоимости, средство накопления, средство обращения (платежа).

Функция меры стоимости

Первой функцией денег является функция меры стоимости, которая заключается в том, что деньги служат для измерения и сравнения стоимостей различных товаров и услуг. Мера стоимости является основной функцией денег.

Функция меры стоимости отражает отношения товара к деньгам как всеобщему эквиваленту. Однако для определения цены товаров этого недостаточно. Необходим масштаб для сравнивания, то есть масштаб стоимости других товаров или масштаб цен.

Масштаб цен определяется государством и служит для измерения и выражения цен всех товаров. Масштаб цен тем лучше выполняет свое назначение, чем реже изменяется его основа - единица масштаба.

Масштаб цен устанавливается государством. Правительство любой страны может изменить установленный ранее масштаб цен. Такое изменение называется денежной реформой. Денежная реформа – переход от одной меры стоимости к другой, сопровождаемый уменьшением общего количества денег.

В эпоху серебряных и золотых денег государство определяло весовое количество каждой денежной единицы. Так, английский фунт стерлингов действительно представлял собой фунт серебра. Золотые монеты имели определенный вес, соблюдение которого при их чеканке строго контролировалось.

Стоимость товара, выраженная в деньгах, представляет собой его цену. Поэтому, когда говорят об изменении цен товаров под влиянием различных условий, подразумевают изменения их стоимости, выраженной в деньгах. Придавая форму цены другим товарам, сами деньги в условиях обращения полноценных металлических денег не имеют цены.

Особенность функции денег как меры стоимости заключается в том, что ее выполняют действительные деньги (золото, серебро – обладающие самостоятельной стоимостью), которые выражают стоимость товаров идеально, т.е. в виде мысленно представленных денег. Для того чтобы измерить стоимость товара в деньгах, нет необходимости иметь при себе единицу измеряемого товара и единицу измерителя, в отличии, например, от гирь в измерении веса.

Стоимость золота, как и всякого другого товара, определяется количеством общественно необходимого труда, затраченного на его производство. С ростом производительности труда количество труда, затрачиваемого на производство золота, изменяется. Поэтому стоимость золота не может быть величиной постоянной. Цены товаров при золотом обращении и свободном рыночном ценообразовании зависят от их собственной стоимости и от стоимости золота. При данной стоимости золота цены товаров изменяются прямо пропорционально их собственной стоимости; с увеличением стоимости данного товара повышается и его цена, с уменьшением стоимости она понижается. Если стоимость товаров остается прежней, а стоимость золота изменится, цены товаров изменяются обратно пропорционально стоимости денег: с повышением стоимости золота цены товаров понижаются, а с понижением они возрастают в условиях полноценного металлического обращения.

Однородность, прочность и делимость, концентрация высокой ценности в малых количествах благородного металла делали золото и серебро идеально удобными для функционирования в качестве меры стоимости. Цена каждого товара выступало как какое-то количество золота, при этом все золото превращалось в воплощение общественного богатства.

Хотя стоимость самого золота как товара изменялась, масштаб цен оставался неизменным, поскольку он был выражен в одних и тех же весовых единицах: 1 грамм чистого золота всегда являлся тысячной килограмма золота, как бы при этом не менялась ценность самого золота как товара.

История знает немало примеров, когда удешевление производства золота вызывало «революцию цен». Так, в 17-ом и первой половине 18-го в. открытия богатых месторождений золота и относительная легкость его добычи привели к общему снижению стоимости желтого металла, что вызвало в европейских странах значительный рост цен всех товаров, выраженных в золоте.

Позднее, когда золото было выведено из обращения и заменено бумажными деньгами, в денежной единице каждой страны устанавливалось ее золотое содержание, т.е. денежная единица приравнивалась к определенному весовому количеству золота.

Допустим, что наша экономическая система не имеет меры стоимости. В этом случае, вместо того, чтобы однозначно выражать цену каждого товара в рублях, нам придется составлять пропорции обмена каждого товара и услуги на каждый другой товар. Для различных товаров и услуг количество возможных парных комбинаций равно n*(n-1)/2. Например, в экономической системе, производящей 5000 различных товаров и услуг, покупателям придётся пользоваться 12497500 обменными пропорциями для всех возможных сочетаний товаров и услуг.

Все разновидности денег, действующие в национальной экономике в данный момент времени, предназначены для выражения стоимости товаров. В каждой стране установлена собственная денежная единица, которая является мерой стоимости всех товаров и услуг, присутствующих на рынке. В России мерой стоимости, например, является рубль, в США – доллар, в Японии – иена.

Общество считает удобным использовать денежную единицу в качестве масштаба для соизмерения относительных стоимостей разнообразных благ и ресурсов. Благодаря денежной системе нам не надо выражать цену каждого продукта через все другие продукты, на которые он мог бы быть обменен; мы не должны выражать стоимость скота через зерно, цветные карандаши, сигары, автомобили и т. д. Использование денег в качестве общего знаменателя означает, что цену любого продукта достаточно выразить только через денежную единицу. Такое использование денег позволяет участникам сделки легко сравнивать относительную ценность различных товаров и ресурсов. Подобные сравнения облегчают принятие рациональных решений. В качестве меры стоимости деньги используются и в сделках с будущими платежами.

Как мера стоимости они служат для того, чтобы превращать стоимость бесконечно разнообразных товаров в цены, в мысленно представляемые количества золота и т.п. Мерой стоимости измеряются товары как стоимости; напротив, масштаб цен измеряет различные количества золота его количеством, а не стоимостью данного количества золота весом других его количеств.

Функция средства обращения и платежа

В качестве посредника в процессе обращения товаров, деньги выполняют функцию средства обращения и платежа. Перемещая товары из рук в руки, доводя товары до потребителя, деньги непрерывно находятся в движении, переходя от одного лица к другому, связывая тем самым акты обмена в единый процесс обращения товаров.

При товарном обращении роль посредника выполняют деньги. Здесь товар проходит два изменения формы товарной стоимости:

1) товар продается за деньги, его стоимость из товарной формы превращается в денежную;

2) на вырученные деньги покупается товар, т.е. денежная форма стоимости превращается в товарную.

В товарном обращении, где деньги играют роль посредника, акты купли и продажи обособляются, становятся самостоятельными, не совпадают во времени и пространстве Товаропроизводитель имеет возможность продать товар сегодня, а купить другой товар лишь через день, неделю, месяц и т.д. Он может продавать его на одном рынке, купить нужный ему товар на другом. Таким образом, деньги как средство обращения и платежа преодолевают индивидуальные, временные и пространственные границы непосредственного обмена и способствуют развитию товарного обмена.

С появлением денег противоречие процесса обмена не исчезает, а напротив, усиливается. Обладая деньгами как самостоятельной формой стоимости, товаропроизводитель использует их, когда хочет и где хочет. За актом Т–Д может не последовать акт Д-Т, если продавец вообще воздержится от покупки. Но в таком случае какой-то третий производитель не сможет продать свой товар. Разрыв между продажей и куплей в одном из звеньев товарного обращения вызывает разрыв в ряде других его звеньев. Превращение прямого обмена товаров в товарное обращение, связанное с функцией денег как средства обращения, создает, таким образом, возможность экономических кризисов.

К моменту появления товаровладельца на рынке потенциальные покупатели могут не иметь наличных денег вследствие неодинаковой продолжительности периодов производства различных товаров, сезонного характера их производства и сбыта. Поэтому возникает необходимость купли-продажи в кредит, т.е. отсроченной уплаты денег. В этом случае средство обращения служат не сами деньги, а выраженные в них договорные обязательства.

В результате такой сделки один товаропроизводитель становится кредитором, а другой должником. Последний, получив товар, дает взамен кредитору письменное долговое обязательство, удостоверяющее, что он обязуется уплатить сумму к определенному сроку. С наступлением срока должник уплачивает эту сумму кредитору, а кредитор возвращает ему выданное обязательство. При погашении долгового обязательства деньги выполняют функцию средства платежа.

Следует заметить, что функция денег как средство платежа находится с рассмотренными ранее функциями в неразрывной связи. В качестве средства платежа деньги могут быть использованы только при условиях их функционирования как меры стоимости и средства обращения. Накопление денег в качестве сокровища - также необходимо условие функционирования их как платежного средства.

Эта функция денег проявляется, прежде всего, в обслуживании платежей вне сферы товарооборота. Это налоги, социальные выплаты, проценты за кредит. Деньги легко принимаются в качестве средства платежа. Это удобное, на мой взгляд, социальное изобретение, позволяющее платить владельцам ресурсов и производителям “товаром” (деньгами), который может быть использован для покупки любого из всего набора товаров и услуг, имеющихся на рынке.

Функция средства платежа наиболее полно воплощается в кредитных деньгах, но это воплощение становится возможным благодаря тому, что она прежде уже существовала и постепенно набирала силу в эпоху натуральных и металлических денег.

Замена обращения платежами становится возможной только в современную эпоху благодаря развитию самих кредитных денег и бурному прогрессу в системах расчетов. Повсеместное использование банковских счетов для проведения расчетов в промышленности и торговле не только по оптовым, но и по розничным сделкам с помощью чеков, кредитных карточек и широкого внедрения электронных систем расчетов привело к тому, что функция средства платежа поглотила функцию средства обращения и трансформировалась в функцию средства расчетов. По имеющимся данным, в США в настоящее время порядка 95 % всех денежных расчетов в стране совершается через банковские счета. Это свидетельствует о том, что вместе с экономическим и техническим прогрессом происходит прогресс в развитии денег и выполняемых ими функций.

В качестве средства платежа деньги способны обслуживать не только движение товаров, но и движение капитала. Поэтому средство платежа – это высшая из всех известных функций денег.

Функция средства накопления

Удивительное свойство денег как средства накопления - их способность победить - или, во всяком случае, обмануть само время. Действительно, деньги дают возможность сохранить часть полученной прибыли на будущее, как бы законсервировать их до тех пор, пока они не потребуются. Конечно, с той же целью доходы можно вложить и в покупку какого-нибудь долговечного товара, например, дома, земельного участка или произведения искусства. Ведь при необходимости их можно продать и получить на руку наличные деньги. Но перед этими формами сбережения деньги имеют значительное преимущество - они более ликвидные. Ликвидность - степень легкости, с которой какое-либо имущество может быть превращено в наличные деньги. Поэтому сбережение денег как таковых в принципе наиболее удобно, поскольку денежные сбережения могут быть использованы немедленно. Правда, время пытается отобрать у денег это их чудесное свойство, используя подверженность денег "тяжелой болезни" - инфляции.

Деньги по определению обладают совершенной ликвидностью. Они могут быть использованы как средство платежа, и поскольку они выполняют функцию меры стоимости, то не изменяют своей собственной номинальной стоимости в терминах масштаба цен. Всем остальным видам активов ликвидность присуща лишь в большей или меньшей степени.

Хотя совершенная ликвидность денег делает их идеальным средством накопления на протяжении коротких периодов времени, деньгам присущ тот недостаток, что владельцу денежных активов часто приходится жертвовать тем доходом, который мог бы быть получен при использовании менее ликвидного актива. Наличные деньги, помещённые на некоторые виды банковских счетов, не приносят их собственнику никакого дохода. Однако в современных экономических системах деньги могут храниться на счетах, которые приносят такой доход. Однако эти виды вкладов приносят процентный доход, который меньше, чем процентные выплаты по облигациям корпораций, дивиденды, выплачиваемые собственникам акций, или прибыль, которую может получать владелец фирмы или магазина.

Деньги являются всеобщим воплощением общественного богатства - этим объясняется стремление к их накоплению. Если деньги временно извлекаются из обращения и находятся у товаропроизводителей, т.е. продажа одного товара не сопровождается покупкой другого товара, то в этом случае деньги выполняют функцию образования сокровищ, накоплений и сбережений.

Функция денег как средства накопления непосредственно вытекает из двух функций. Как мера стоимости деньги должны быть полноценными, хотя и идеальными. Средством обращения служат реальные, хотя и неполноценные деньги. Для денег как для меры стоимости безразлично их количество, для денег как средства обращения безразлична их вещественность. Деньги в своей третьей функции выступают одновременно полноценными и реальными, для них существенна численность их определенной вещественной массы. В качестве средства накопления деньги имеют самостоятельное существование вне сферы обращения, выступая представителем всеобщего богатства. Денежная форма как особый товар может быть превращена в форму предметов роскоши.

В докапиталистических общественных формациях существовало накопление богатства в виде простого скопления денег, когда извлеченное из обращения золото, серебро хранилось в сундуках. Такая форма накопления не способствовала экономическому развитию. Тем не менее, функция сокровища в форме накопления денег сохраняется и при капитализме, т.к. является необходимым условием регулярного возобновления воспроизводства. Изъятие денег на определенный период из сферы обращения с целью их накопления обусловлено процессом производства и реализации товаров. Для покупки средств производства и предметов потребления товаропроизводитель должен предварительно накопить деньги. Амортизация средств производства начисляется на каждую партию производимых товаров и включается в их цену, составляя часть выручки от реализации товара. Фактическое же использование этой выручки для приобретения новых взамен амортизированных средств производства происходит через определенный период времени, в течение которого соответствующие суммы откладываются, накапливаются. По мере развития товарного производства и роста власти денег в современном обществе усиливаются стимулы к их накоплению.

В условиях обращения металлических денег сокровище исполняло роль стихийного регулятора денежного обращения. Если масштабы производства и товарного обращения расширялись, то металлические деньги, находившиеся в форме сокровища, поступали на рынок для покупки товаров, т. е. выполняли функцию средства обращения. Если производство и обращение товаров сокращались, часть денег, ставшая излишней в сфере обращения, превращалась в сокровище. Поэтому при обращении полноценных металлических денег на рынке всегда находилось приблизительно такое количество денег, которое было необходимо для реализации цен товаров, выброшенных на рынок.

В условиях современного общества функция денег как сокровища имеет ряд особенностей. Она перестала исполнять роль стихийного регулятора денежной массы в обращении. Это обусловлено тем, что при обращении неразменных денежных знаков золото не может автоматически перейти из сокровища в обращение и обратно, как это было при золотом стандарте. Однако золото продолжает выполнять функцию сокровища, как государственного, так и индивидуального. Золото рассматривают как надежную гарантию сбережений, и, кроме того, золотые запасы обеспечивают доверие к национальным валютам, используемым в настоящее время в международных платежах.

С прекращением размена банкнот на золото и изъятием его из обращения средством накопления становятся кредитные деньги. Кредитные деньги по своей природе не являются сокровищем, но они обладают представительной стоимостью, мобилизуют временно свободные доходы и накопления и превращают их в ссудный капитал, т.е. участвуют в осуществлении расширенного воспроизводства.

В странах с высокой инфляцией или в условиях гиперинфляции национальная валюта не используется ни в качестве средства накопления, ни в качестве меры стоимости. В таких странах указанные функции денег выполняют, как правило, стабильные иностранные валюты. Так, в России в период высокой инфляции 1992 - 1994 гг., а также кризиса 1998 – 1999 гг. в качестве меры стоимости и средства накопления выступали доллары США или твердые валюты европейских государств.

1.5. Теории денег

Существуют различные школы и направления экономической теории, которые занимаются исследованием проблем макроэкономической стабильности, в том числе и роли денег в ее обеспечении.

Важнейшими вопросами, которые ставятся при этом, являются следующие:

— как изменение денежной массы влияет на макроэкономические процессы в экономике страны;

— как должна осуществляться государственная кредитно-денежная политика, регулирование денежной массы, с тем, чтобы избежать роста уровня цен (инфляции), обеспечить экономический рост и занятость населения;

–– что должно делать государство, чтобы предотвратить инфляцию и стимулировать рост производства;

— является ли избыток денежной массы причиной инфляции;

— как влияет на экономику страны недостаток денег?

Таким образом, экономические теории изучают проблемы денег не сами по себе, а в тесной связи с проблемами макроэкономического равновесия. Среди наиболее известных теорий следует выделить кейнсианство и монетаризм. Кейнсианская теория, основоположником которой являлся Джон Мейнард Кейнс, господствовала в период до и сразу после Второй мировой войны. В своей книге “Общая теория занятости, процента и денег”, вышедшей в 1936 г., Дж.М. Кейнс, основываясь на опыте США по выходу из кризиса 1933 г., делал вывод о том, что рыночная экономика не может автоматически стремиться к состоянию равновесия и требуется существенное вмешательство государства по ее регулированию, в том числе и путем осуществления активной кредитно-денежной политики, направленной на стимулирование совокупного спроса в период спада и депрессии. Милтон Фридмен – лидер монетаристской школы, положил начало исследованиям, показавшим, что деньги играют гораздо более существенную роль в обеспечении макроэкономического равновесия, чем считали кейнсианцы, и что, регулируя денежное положение, государство может непосредственно влиять на уровень инфляции, предотвратить ее или ослабить.

Различие между кейнсианством и монетаризмом применительно к проблеме денег состоит в том, что деньгам придается разное значение: кейнсианцы считали деньги важным, но не определяющим фактором в обеспечении стабильности, монетаристы, напротив, делали акцент именно на деньгах.

Изменение экономических и политических условий отражается на теориях денег, поэтому нужно учитывать их эволюцию. В политической теории можно выделить три основные теории денег – металлическую (металлистическая), номиналистическую и количественную.

Металлистическая теория денег

Ранний металлизм возник в период первоначального накопления капитала. Становления и развития капитализма в 16-18 вв. отражая условия той эпохи и потребности нарождавшейся буржуазии, меркантилисты выступали против порчи монеты за устойчивые металлические деньги. Эта теория появилась в Англии. Одним из основателей металлистической теории был У. Стэффорд (1554-1612 гг.). Свои взгляды он отразил в памфлете «Краткое изложение некоторых обычных жалоб наших соотечественников» Сторонниками этого направления в Англии были также Т. Мэн (1571-1641 гг.) и Д. Норс (1641-1691 гг.). Во Франции аналогичные идеи развивал А. Монкретьен (1575-1621 гг.), в Италии – Ф. Галиани (1728-1787 гг.). Историческая обстановка, в которой возникла металлическая теория денег, характеризовалась появлением мануфактур, ростом торгового капитала и захватом европейскими государствами природных богатств заморских стран. Жажда накоплений у зарождавшейся буржуазии толкала экономистов на изучение источников богатства. Они искали эти источники в торговле, в активном торговом балансе, который, по их мнению, обеспечивал приток золота и серебра.

Таким образом, для ранней металлической теории денег было характерно отождествление богатства общества с драгоценными металлами, которым приписывалось монопольное выполнение всех функций денег. Несостоятельность этой теории заключалось в следующем.

Во-вторых, ранние металлисты не понимали, что деньги – историческая категория, что они возникли из товарного обращения на определённом этапе развития человеческого общества.

В-третьих, и, по-моему, основное их представление о богатстве общества как о накоплении благородных металлов было ограниченным и отсюда ошибочен их взгляд, что источник богатства лежит в торговле. Ранний металлизм отражал интересы прежде всего торговой буржуазии.

В 18 и в первой половине 19 в. металлическая теория денег, не отвечавшая интересам промышленной буржуазии, утратила свои позиции. Однако во второй половине 19 века немецкий экономист, представитель исторической школы, К. Книс (1821-1898 гг.) выступил в её защиту. Возрождение металлической теории денег было связано с введением в Германии золотомонетного стандарта в 1871-1873 гг. Книс не просто воспроизвёл взгляды ранних металлистов, но модернизировал их применительно к новым условиям. Модернизация заключалась в том, что в качестве денег он рассматривал не только металл, но и банкноты центрального банка. Признавая банкноты, Книс одновременно резко выступал против бумажных денег, не разменных на металл. Он был знаком с практикой бумажно-денежного обращения в Северной Америке и во Франции в конце 18 в. Нуллификация бумажно-денежных знаков во Франции должно быть металлическим в сочетании с банкнотами, разменными на металл.

После первой мировой войны приверженцы металлизма признали невозможность восстановления золотомонетного стандарта и пытались приспособить свою теорию для защиты банкнотного обращения путём сохранения золотого стандарта в форме золотослиткового или золотодевизного. Это был второй этап превращения металлической теории денег.

После второй мировой войны некоторые экономисты отстаивали идею восстановления золотого стандарта во внутреннем денежном обращении (например, М. Хальперин – в США, Ш. Рист – во Франции).

В 60-е годы металлизм в модифицированной форме возродился во Франции, но применительно лишь к международным валютным отношениям. Это была третья метаморфоза металлической теории.

Французские экономисты А. Тулемон, Ж.Рюэфф, отстаивая золотой стандарт в международном обороте, повышение цены на золото, выступали против долларового засилья. Эта теория, получившая название неометаллизма, подкрепляла политическую акцию французского правительства, превратившего большую часть своих долларовых авуаров в золото.

С крушением бреттон-вудской валютной системы в начале 70-х годов сторонники неометаллизма стали обосновывать необходимость восстановления золотого стандарта.

Предвыборная платформа Республиканской партии США предусматривала возможность возврата к золотому стандарту. Став президентом, Р. Рейган создал комиссию по изучению этого вопроса. После года работы комиссия пришла к выводу о нецелесообразности восстановления золотого стандарта. Однако А. Лаффер и некоторые другие до сих пор сохраняют надежду на возращение к золотому стандарту.

Номиналистическая теория денег

Номинализм встречается у древних философов при рабовладельческом строе, а затем при феодализме. Первыми номиналистами были апологеты порчи монет. Узрев тот факт, что стершиеся монеты обращаются так же, как и полноценные, они стали утверждать, что существенно не металлическое содержание денег, а их номинал.

Номинализм появился в 17-18 вв., когда денежное обращение было наводнено неполноценными монетами. Именно неполноценные монеты, а не бумажные деньги лежали в основе теории раннего номинализма.

Первыми буржуазными представителями раннего номинализма так же, как и металлизма, были англичане – епископ, философ-идеалист Дж. Беркли (1685-1753 гг.) и экономист Дж. Стюарт (1712-1780 гг.).

Номиналисты исходили из следующих положений: деньги создаются государством; стоимость денег определяется тем, что на них написано, их номиналом (отсюда и название этой теории).

Основной ошибкой номиналистов является положение их теории о том, что стоимость денег якобы определяется государством, тем самым, отрицая торию трудовой стоимости и товарную природу денег.

Дальнейшее развитие номинализма (особенно в Германии) приходится на конец 19-начало 20 в. Наиболее известным представителем номинализма этого периода был немецкий экономист Г. Кнапп (1842-1926 гг.). Оба главных направления политэкономии его времени – немецкая историческая школа и австрийская школа предельной полезности (в области теории денег – Ф. Бендиксен) – выступили против марксистской теории трудовой стоимости.

В отличие от ранних номиналистов Кнапп и его последователи основывали свою теорию не на неполноценных монетах, а на бумажных деньгах. В этом проявилась эволюция номинализма. При анализе денежной массы Кнапп учитывал лишь государственные казначейские билеты (бумажные деньги) и разменные монеты. Кредитные деньги (векселя банкноты, чеки) он исключал из своего исследования, рассматривая их как особую категорию. По мере распространения кредитных денег проявлялась несостоятельность концепции Кнаппа даже с формальной стороны. Однако и включение кредитных денег в денежную массу не избавляет номиналистическую теорию от ошибок.

Важнейшая ошибка номиналистов состоит в том, что они ищут сущность денег в их правовой основе. Номиналисты не поняли представительный характер бумажных и кредитных денег, вытекающий из объективных закономерностей товарного производства и обращения. Оторвав бумажные деньги не только от золота, но и от стоимости товара, они наделили их «стоимостью», «покупательной силой» путём акта государственного законодательства.

Номинализм сыграл большую роль в экономической политике Германии, которая широко использовала эмиссию денег для финансирования первой мировой войны. У Кнаппа вначале появилось много сторонников. Однако в период гиперинфляции в Германии, когда для выпуска быстро обесценивавшихся бумажных денег работало 80 фабрик, сама практика выявила свою несостоятельность. Гиперинфляция 20-х годов в Германии положила конец господству номинализма в теориях денег. Г. Кнапп и Ф. Бендиксен не оставили после себя последовательных сторонников. Применение номиналистических рецептов привело к катастрофе в денежном обращении.

В ходе мирового экономического кризиса 1929-1933 гг. наблюдалось возрождение номинализма. Это было связано с необходимостью окончательного отход от золотого монометаллизма для провозглашения бумажно-денежного обращения. Для обоснования государствено-монополистического регулирования экономики с помощью денег выдвигаются аргументы, почерпнутые из критики номиналистами металлическойконцепции, они стали искать определение стоимости денег не в декретах государства, а в сфере рыночных отношений и путём субъективной оценки их «полезности», покупательной способности. В результате ведущие позиции в теориях денег заняла количественная теория.

Количественная теория денег

Количественная теория денег возникла в 16-18 вв. как реакция на концепцию меркантилистов, утверждавших, что чем больше золота в стране, тем она богаче. Её родоначальником является французский экономист Ж. Боден (1530-1596 гг.), который пытался раскрыть причины революции цен, связав их рост с притоком благородных металлов в Европу. В 16-8 вв. добыча золота и серебра в мире примерно в 16 раз превысила запас благородных металлов, который имелся в Европе в 1500 г.

В 18 в. количественную теорию денег развили англичане Д. Юм (1711-1776 гг.) и Дж. Милль (1773-1836 гг.), а также француз Ш. Монтескьё (1689-1755 гг.). Английский экономист, философ, психолог и историк Юм в соответствии со своими субъективно-идеалистическими взглядами отвергал понятие субстанции стоимости. По мнению Юма, цены товаров и стоимость денег определяются соотношением между количеством обращающихся денег и товаров, т.е. цена товаров всегда пропорциональна количеству де нег. В действительности же новые открытия золота и серебра привели к снижению их стоимости, так как они стали воплощать меньшее количество общественного труда; именно этим объясняется увеличение суммы цен товаров и расширение потребностей обращения в деньгах.

Таким образом, основные положения количественной теории денег сводятся к следующему: покупательная способность денег, как и цены товаров, устанавливается на рынке; в обращении находятся все выпущенные деньги; покупательная способность денег обратно пропорциональна количеству денег, а уровень цен прямо пропорционален количеству денег.

Количественная теория видит в деньгах только средство обращения, утверждая, что в процессе обращения в результате столкновения денежной и товарной масс якобы устанавливаются цены и определяется стоимость денег. Другая ошибка количественной теории состоит в представлении, что вся денежная масса находится в обращении. На самом деле существует объективный экономический закон, определяющий необходимое количество денег в обращении в соответствии с законом стоимости. При наличии полноценных денег в обращение вступает не любое количество денег, а лишь такое, какое в данный период необходимо для обращения с учётом отсрочки платежей, безналичных расчётов и скорости обращения денежных единиц.

Количественная теория игнорировала роль сокровища как стихийного регулятора металлического обращения. Её сторонники исходили из того, что в обращении могло находиться избыточное количество золота и серебра. Английский экономист Д. Рикардо (1772-1823 гг.) не понял стихийного механизма регулирования количества благородных металлов в обращении с помощью функции денег как средства образования сокровищ.

Современная количественная теория, базирующаяся на бумажно-денежном обращении, берёт своё начало в работах таких экономистов, как А. Маршалл, И. Фишер, Г. Кассель и Б. Хасен. Оно имеет дело с кредитными деньгами, вначале разменными, а затем не разменными на металл.

С первой половины 20 в. господствуют две разновидности количественной теории: 1) «трансакционный вариант» И. Фишера и монетаристов во главе с М. Фридменом; 2) концепция «кассовых остатков» английской кембриджской школы во главе с А. Пигу, а после второй мировой войны – Д. Патинкиным.

2. Денежное обращение

2.1. Понятие денежного обращения

Деньги играют исключительно важную роль в рыночной экономике. Рынок невозможен без денег, денежного обращения. Денежный оборот (денежное обращение) - это движение денег в наличной и безналичной форме, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве.

С учетом функций денег, основной вопрос государственного регулирования экономики в области денежной политики сводится к поддержанию необходимого объема денег в обращении, позволяющего удерживать равновесие на денежном рынке. А это, в свою очередь, предупреждает инфляцию, т.е. переполнение каналов денежного обращения бумажными знаками, покупательная способность которых падает и вызывает рост цен.

В основе денежного обращения лежит товарное производство. Многочисленные сделки купли-продажи образуют непрерывный процесс товарного обращения в обществе. В качестве средства обращения деньги позволяют заменить натуральный оборот (товар-товар) на более универсальную схему (товар-деньги-товар). Употребление денег как универсального средства обращения позволяет эффективно осуществлять товарообменные операции как с точки зрения экономии времени, так и расширения возможностей и свободы товарообмена. Денежное обращение осуществляется в наличной и безналичной формах.

Денежный оборот страны, отражая движение денег, представляет собой сумму всех платежей, совершенных предприятиями, организациями и населением в наличной и безналичной формах за определенный период времени.

Денежное обращение подразделяется на налично-денежное и безналичное. Наличные и безналичные формы денежных расчетов хозяйственных субъектов могут функционировать только в органическом единстве. Между ними существует тесная и взаимная зависимость: деньги постоянно переходят из одной сферы обращения в другую, меняя форму наличных денежных знаков на депозит в банке, и наоборот. Поступления безналичных средств на счета в банке, - непременное условие для выдачи денег. Поэтому безналичный платежный оборот неотделим от обращения наличных денег и образует вместе с ним единый денежный оборот страны, в котором циркулируют единые деньги одного наименования.

Денежное обращение отражает направленные потоки денег между центральным банком и коммерческими банками (кредитными организациями); между коммерческими банками; коммерческими банками и предприятиями, организациями, учреждениями различных организационно-правовых форм; между коммерческими банками и физическими лицами; предприятиями и физическими лицами; между коммерческими банками и финансовыми институтами различного назначения; между финансовыми институтами и физическими лицами. В странах с рыночной экономикой денежный оборот складывается из наличных и безналичных денег.

Общие черты и особенности наличного и безналичного оборота представлены в таблице (см. Приложение 1).

Большое значение имеют деньги безналичного оборота. Такие деньги имеют ряд преимуществ, в числе которых снижение издержек за счёт уменьшения таких расходов, как печатание дензнаков, их транспортировка, пересчёт, охрана. Особенности безналичных денежных расчётов:

В операциях с наличными деньгами принимают участие плательщик и получатель. В безналичных расчётах к числу участников прибавляется банк, в котором осуществляются расчёты в форме записей по счетам заёмщика и получателя;

Участники безналичных расчётов состоят в кредитных отношениях с банком;

Перемещение денег производится путём записей по счетам участников операции. Так оборот наличных денег замещается кредитной операцией. Это показывает значение целесообразной организации процессов кредитования для регулирования денежной массы, состоящей из денег безналичного оборота и наличных денег. Учитывая платёжный кризис в России, возможности таких операций нельзя недооценивать.

Прогресс денежного обращения в большинстве стран проявляется в изменении соотношения между наличным и безналичным денежным оборотом в пользу последнего. Кроме того, прослеживается тенденция к объединению способов наличного и безналичного денежного оборота.

Наличное и безналичное денежное обращение взаимосвязаны, они образуют общий денежный оборот, в котором действуют единые деньги. Деньги постоянно переходят из одной сферы обращения в другую; в частности, наличные деньги переходят в безналичную форму при размещении банковских депозитов и наоборот. Соотношение между наличным и безналичным денежным обращением определяется уровнем развития платежно-расчетной системы страны. Так, в большинстве развитых стран сфера наличного денежного обращения составляет от 10 до 25%, в Российской Федерации – около 35%. На это соотношение, кроме чисто технических характеристик развития банковской системы, во многом определяющих возможности увеличения скорости прохождения платежей, влияют и такие факторы, как нормативно-правовая система, регулирующая денежное обращение страны (банковское, налоговое законодательство и т.п.); наличие у предприятий и населения свободных денежных средств, которые они могут разместить в виде банковских депозитов (в том числе и долгосрочных) и т. п.; способностью государства эффективно с помощью политики ЦБ воздействовать на состояние денежно-кредитной системы и т. д.

В то же время, следует отметить, что, несмотря на тесную и неразрывную связь между наличным и безналичным денежным обращением, последнее характеризуется рядом принципиальных особенностей и закономерностей, которые не имеют места в сфере наличного денежного обращения. Эти особенности связаны со специфическими свойствами кредитных денег (кредитных орудий обращения) и, в частности, депозитных денег, которые проводятся операции безналичного оборота, а также с действием принципа банковского мультипликатора.

2.2. Наличное обращение

Налично-денежное обращение — движение наличных денег в сфере обращения и выполнение ими функции: средства обращения и платежа.

Наличные деньги используются: для оплаты товаров, работ, услуг; для расчетов, не связанных с движением товаров и услуг (расчетов по выплате заработной платы, премий, пособий, стипендий, пенсий, по выплате страховых возмещений по договорам страхования, при оплате ценных бумаг и выплате дохода по ним, по платежам населения, на хозяйственные нужды, на оплату командировок, на представительские расходы, на закупку сельхозпродукции и т.д.). Налично-денежное движение осуществляется с помощью различных видов денег: банкнот (банковских билетов), бумажных денег (казначейских билетов), разменных монет, других кредитных инструментов (векселей, чеков, кредитных карточек).

Налично-денежный оборот страны – это часть денежного оборота, равная сумме всех платежей, совершенных в наличной форме за определенный период времени. Данный оборот в основном связан с поступление денежных доходов населения и их расходованием.

Наличное обращение есть необычайно дорогостоящая вещь, которая ложится огромным бременем на всю экономику. Затраты народного хозяйства, связанные с наличным денежным обращением, составляют до нескольких процентов всего валового продукта.

Во всем мире идет интенсивный процесс сокращения наличного денежного обращения. Платежи наличными деньгами преобладали до конца XIX в. В современных условиях удельный вес наличных денег в общей массе денежных средств, особенно в промышленно развитых государствах, невелик, например, в США он составляет около 8%. В Российской Федерации удельный вес наличных денег по состоянию на 01.01.97г. составлял 35,2% от общего денежного оборота.

Разменные монеты (в настоящее время) – это разновидность неполноценных денег (монет), выпускаемых государством, собственная стоимость которых ничтожно мала по сравнению с номиналом.

Разменные монеты составляют лишь несколько процентов от общей наличной денежной массы в большинстве стран, и их объем постепенно снижается (исторически преходящая разновидность денег).

Бумажные деньги - это разновидность неполноценных денег, являющихся лишь знаком стоимости и не обладающих собственной стоимостью.

Бумажные деньги, как бумажные знаки стоимости, выпускаются государством для покрытия бюджетного дефицита, наделены принудительным курсом и неразменны на золото. Эмиссия бумажных денег осуществляется государством в лице государственного казначейства или Минфина (казначейские билеты).

Поскольку размеры эмиссии определяются не потребностями товарооборота в деньгах, а размерами бюджетного дефицита, то при их выпуске выше потребности товарооборота в деньгах, происходит их обесценивание (снижение их покупательной способности). Это приводит к росту цен на товары и снижению курса национальной валюты (т.е. приводит к инфляционным процессам).

Банкноты - это банковские билеты, выпускаемые ЦБ страны. Первоначально банкноты выпускались всеми банками как векселя вместо обычных денег. Впоследствии они приобрели силу законного и единственного платежного средства с принудительно устанавливаемым государством курсом, то есть стали национальными деньгами. Их выпуск (эмиссию) осуществляет только центральный банк. Для граждан в обыденной жизни казначейские билеты и банкноты практически неразличимы и представляют собой государственные бумажные деньги, но в то же время следует отметить, что банкноты относятся к кредитным деньгам – это, прежде всего обязательства банка (в данном случае ЦБ).

Классическая банкнота обладала высокой степенью устойчивости в силу ее золотого обеспечения (золотым запасом ЦБ). Обязательства ЦБ состояли в его обязанности в любой момент обменять банкноту на золото, благодаря чему автоматически действовал механизм изъятия излишне выпущенных банкнот из обращения.

Однако по мере обострения кризисных явлений в мировой экономике (в частности во время мировых войн), а также ограниченности производства драгоценных металлов, государства все чаще выпускали банкноты для целей кредитования (например, под обеспечение госзаймов).

Со времен «великой депрессии» 30-х годов золотое обеспечение банкнот было отменено практически во всех странах, а с 1971 года был отменен обмен доллара на золото для ЦБ иностранных государств. В настоящее время ни одна из стран не имеет золотого обеспечения банкнот.

Эти процессы привели к тому, что современная банкнота в отличие от классической может быть неустойчивой. Эмиссия банкнот может превышать потребности товарооборота в деньгах, и банкноты перестали быть разменными на золото.

Тем самым, банкнота, оставаясь видом кредитных денег, приблизилась по характеру своего обращения к казначейским билетам - бумажным деньгам.

В настоящее время можно выделить три вида эмиссии банкнот:

— банковское кредитование хозяйства;

–– банковское кредитование государства;

–– прирост валютных резервов в странах с активным платежным балансом.

Казначейские билеты – те же бумажные деньги, но выпускаемые непосредственно государственным казначейством – министерством финансов или специальным государственным финансовым органом, ведающим кассовым исполнением государственного бюджета. В России казначейские билеты не выпускаются.

Следует отметить, что наличные деньги обладают рядом достоинств. Это достаточно универсальное платежное средство. Они легко могут быть обращены в безналичные (но не наоборот). Наличное денежное обращение менее прозрачно (нет фиксации платежей на счетах) и т. д. В то же время, наличные деньги - это исторически преходящая форма, уступающая свое место безналичным денежным средствам.

Независимо от типа (модели) экономики – рыночной или административно-командной – налично-денежный оборот составляет меньшую в процентном соотношении с безналичным оборотом часть. Но, несмотря на это, его роль чрезвычайно велика. Кругооборот наличных денег обслуживает получение и расходование денежных доходов населения, часть платежей предприятий и организаций.

Основные звенья налично-денежного оборота

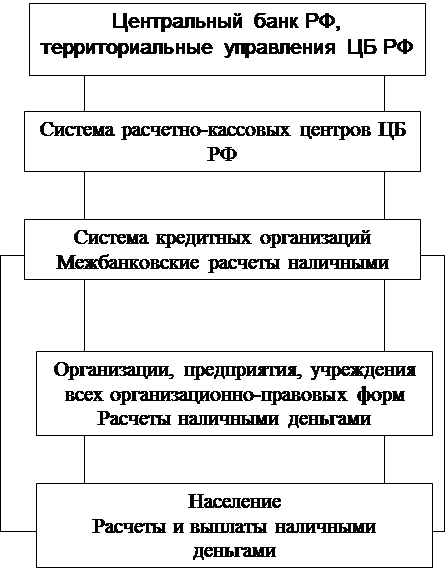

Налично-денежный оборот организуется государством в лице центрального банка. Основными организующими звеньями в Российской Федерации являются также территориальные учреждения Центрального банка и система расчетно-кассовых центров (РКЦ). В их составе имеются резервные фонды денежных знаков и монет, а также оборотные кассы по приему и выдаче наличных денег. РКЦ обслуживают расчетную деятельность банков, осуществляют инкассацию денег и проводят операции, связанные с денежным оборотом (см. Приложение 2).

Первоначальным импульсом, запускающим механизм движения денежной наличности, является соответствующая директива Центрального банка РФ РКЦ, согласно которой наличные деньги переводятся из их резервных фондов в оборотные кассы и таким образом поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы кредитных учреждение (коммерческих банков). Часть этих денег обслуживает межбанковские расчеты, часть – направляется в качестве кредитов другим банкам, но большая часть наличных денег выдается юридическими и физическими лицам, обслуживаемым в данном коммерческом банке.

Часть наличных денег, находящихся в кассах организаций, предприятий, учреждений, используется для расчетов между ними, но большая часть передается населению в виде денежных доходов (заработной платы, пенсий, пособий и т.д.).

Население использует наличные деньги для взаиморасчетов, но большая часть расходуется на выплату налогов, квартплаты и коммунальных платежей, покупку товаров и оплату услуг, выплату страховых, арендных платежей и пр.

Соответственно деньги от населения поступают либо в кассы предприятий торговли, Госкомсвязи России, а также предприятий, оказывающих услуги населению, либо непосредственно в операционные кассы коммерческих банков.

Организация налично-денежного оборота

Организация и управление наличным денежным обращением осуществляется в централизованном порядке, что должно обеспечивать устойчивость и эластичность денежного обращения.

В России налично-денежный оборот регламентирован Положением о правилах организации наличного денежного обращения на территории РФ от 5.01.1998 г., утвержденным Банком России.

Все предприятия, организации и учреждения на территории РФ независимо от организационно-правовой формы хранят свободные денежные средства в учреждениях банков на соответствующих счетах на договорных условиях. Предприятия могут получать наличные деньги от коммерческих банков, физических лиц и других предприятий. Наличные денежные средства, поступающие в кассы предприятий, подлежат сдаче в учреждения банков для последующего зачисления на счетах этих предприятий. Расчеты предприятий происходят в основном в безналичной форме. Если предусмотрена оплата товаров (услуг) предприятием в наличной форме, то для этого оно либо снимает денежную наличность со своего счета в коммерческом банке, либо использует имеющиеся наличные средства, оставленные предприятию в пределах установленного лимита.

Денежная наличность сдается предприятиями непосредственно в кассы учреждений банков или через объединенные кассы на предприятиях, а также предприятиями Государственного комитета РФ по связи и информатизации (Госкомсвязи России) для перевода на соответствующие счета в учреждения банков.

Прием денежной наличности учреждениями банков от обслуживаемых предприятий осуществляется в порядке, установленном Инструкцией по эмиссионно-кассовой работе в учреждениях Банка России от 16.11.1995 г. и Положением “О порядке ведения кассовых операций в кредитных организациях на территории РФ” от 25.03.1997 г.

Порядок и сроки сдачи денег устанавливаются обслуживающими учреждениями банков каждому предприятию по согласованию с их руководителями, исходя из необходимости ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков. Сроки сдачи предприятиями наличных денежных средств предполагаются, как правило, ежедневными.

Наличные деньги, принятые от физических лиц в уплату налогов, страховых и других сборов, сдаются администрациями и сборщиками этих платежей непосредственно в учреждения банков или путем перевода через предприятия Госкомсвязи России.

Лимиты наличности, ежедневно хранимые в кассах предприятий, устанавливаются обслуживающими банками по согласования с руководителями этих предприятий. При этом учитывается специфика деятельности предприятия. Лимит кассы по указанию банка может обеспечивать нормальную работу предприятия с утра следующего дня, лимит может определяться в пределах среднедневной выручки наличными деньгами и т.д. Выдача банками наличных денег предприятиям производится, как правило, за счет текущих поступлений денежной наличности в кассы кредитных организаций.

Аналогично регулируется наличность в кредитных организациях, обслуживаемых РКЦ.

Для обслуживания своевременной выдачи кредитными организациями наличных денег со счетов предприятий, а также со счетов по вкладам граждан, территориальные учреждения Банка России или по их поручению РКЦ устанавливают для каждой кредитной организации и их филиалов сумму минимально допустимого остатка наличных денег в операционной кассе на конец дня. Установление лимитов оборотных касс расчетно-кассовых центров и их подкрепление осуществляется в соответствии с Инструкцией по эмиссионно-кассовой работе в учреждениях Банка России от 16.11.1995 г.

Наличные деньги, находящиеся в оборотной кассе РКЦ, в случае превышения установленного Центральным банком лимита, переводятся в резервные фонды, изымаются из обращения.

Центральный Банк осуществляет постоянный мониторинг за наличным денежным оборотом в регионах страны.

Обращение наличных денег является объектом прогнозного планирования.

2.3. Безналичное обращение

В начале ХХ в. экономисты считали деньгами лишь монеты и банкноты. Чековое обращение только формировалось. И лишь Дж. М. Кейнс увидел во вкладах (депозитах) до востребования (чековых вкладах), предназначенных для использования в качестве средства платежа, реальные деньги.

Хранение денег на текущих счетах получило в странах с рыночной экономикой наибольшее распространение. Функционирование этих счетов обеспечивается через чековое обращение. Чек – это переводной вексель, выставленный на банк и оплачиваемый по предъявлении. Чеки появились в обращении на рубеже XVI - XVII вв. одновременно в Великобритании и Голландии.

Безналичное обращение – это движение денег безналичного оборота. Под ними понимаются, прежде всего, банковские депозиты на счетах клиентов, использование которых осуществляется с помощью чеков, жироприказов, кредитных карточек, электронных переводов. В денежном обороте применяются также векселя, сертификаты, а в ряде стран – другие обязательства и требования.

Безналичные расчеты – это расчеты, осуществляемые без использования наличных денег, посредством перечисления денежных средств по счетам в кредитных учреждениях и зачетов взаимных требований. Безналичные расчеты имеют важное экономическое значение в ускорении оборачиваемости средств, сокращении наличных денег, необходимых для обращения, снижении издержек обращения; организация денежных расчетов с использованием безналичных денег гораздо предпочтительнее платежей наличными деньгами. Широкому применению безналичных расчетов способствует разветвленная сеть банков, а также заинтересованность государства в их развитии, как по вышеотмеченной причине, так и с целью изучения и регулирования макроэкономических процессов.

Различия в организации безналичных расчетов обусловлены историческим и экономическим развитием отдельных стран. Так, в Великобритании раньше, чем в других странах, получили распространение безналичные расчеты векселями и чеками. С 1775г. здесь возникли расчетные, клиринговые палаты – специальные межбанковские организации, осуществляющие безналичные расчеты по чекам и другим платежным документам путем зачета взаимных требований. Коммерческие банки – члены расчетной палаты принимают к оплате чеки, выписанные на любой банк или его отделение. Все чеки поступают в расчетную палату, где их сортируют и проводят зачет несколько раз в день. Оплачивается только конечное сальдо расчетов через счета в центральном банке. В ряде стран функции расчетных палат выполняют центральные банки. Расчетные палаты существуют также при товарных и фондовых биржах для взаимного зачета требований по заключенным здесь сделкам, что значительно упрощает и ускоряет расчеты.

В США, Канаде, Великобритании, Франции, Италии широкое распространение получила система чековых расчетов. В ряде стран континентальной Европы (Австрии, Бельгии, Венгрии, Германии, Голландии, Франции, Италии, Швейцарии) преобладают жирорасчеты – разновидность безналичных расчетов вначале через специальные жиробанки, а затем через коммерческие банки и сберегательные кассы. Сущность этих расчетов состоит в перечислении средств по особым счетам на основе поручений – жироприказов, т.е. письменных распоряжений о перечислении денежных средств со счета плательщика на счет получателя. Формы безналичных расчетов

Безналичные расчеты проводятся на основании расчетных документов установленной Центральным банком формы и с соблюдением соответствующего документооборота. Безналичных оборот реализуется через соответствующие методы организации безналичных расчетов.

В зависимости от способа платежа, виды расчетных документов и организации документооборота в банке можно выделить следующие основные формы безналичных расчетов между плательщиками и получателями: расчеты платежными поручениями, по аккредитиву, чеками, по инкассо, векселями.

При расчетах платежными поручениями плательщик предоставляет в банк расчетный документ, в котором содержится поручение о перечислении определенной суммы со своего счета на счет получателя в срок, предусмотренный законодательством или установленный в соответствии с ним в этом или ином банке. Если на счете плательщика достаточно средств, банк исполняет данное поручение. Для совершения платежа может использоваться ссуда банка при наличии у хозоргана права на ее получение.

В расчетах за товары и услуги платежные поручения могут использоваться в следующих случаях:

—за полученные товары и оказанные услуги при условии ссылки в поручении на номер и дату документа, подтверждающего получение товара или услуг плательщиком;

—для платежей в порядке предварительной оплаты товаров и услуг;

—для осуществления плановых платежей, используемых при постоянных хозяйственных связях покупателей с сельскохозяйственными товаропроизводителями, предприятиями пищевой и перерабатывающей промышленности;

для погашения кредиторской задолженности по товарным операциям;

при расчетах за товары и услуги по решениям суда и арбитража.

Все нетоварные операции совершаются исключительно платежными поручениями. Кроме того, платежные поручения применяются при платежах в бюджет и органы государственного и социального страхования, перечислениях средств органам государственного и социального страхования; погашении банковских ссуд и процентов по ссудам, уплате пени, штрафов и т. д.

Различают срочные, досрочные, отсроченные платежные поручения.