Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Реферат: Рынок ценных бумаг в РБ

Реферат: Рынок ценных бумаг в РБ

Глава 1. РЫНОК ЦЕННЫХ БУМАГ В СИСТЕМЕ РЫНОЧНЫХ ОТНОШЕНИЙ

1.1. Экономическое содержание рынка ценных бумаг

В экономике рыночного типа широкое развитие получил такой механизм регулирования экономических процессов, как рынок ценных бумаг. Это важнейший рыночный перераспределительный механизм финансовых ресурсов, денежных накоплений между субъектами хозяйствования, государством и населением. Рынок ценных бумаг представляет собой сферу реализации экономических отношений, выражаемых финансовым капиталом, и является частью финансового рынка, на котором капиталы аккумулируются, а затем инвестируются в реальный сектор экономики

Для раскрытия сущности рынка ценных бумаг необходимо рассмотреть его место и роль в структуре финансового рынка, а также процесс движения капитала в различных его формах.

Как любой рынок, финансовый рынок складывается из спроса, предложения и уравновешивающей цены на определенные товары и услуги и сводит покупателей и продавцов. В экономической литературе финансовый рынок в широком смысле характеризуется как совокупность рыночных отношений, регулирующих движение финансовых ресурсов. В узком смысле понятие финансового рынка сводится к рынку финансовых ресурсов, движение которых опосредуется ценными бумагами. Однако все существующие трактовки финансового рынка делают акценты на главной его функции — переливе избытка денежных ресурсов от одних субъектов к другим в различных отраслях и на разных рынках. Для более глубокого понимания сущности и определения структуры финансового рынка необходимо обратиться к истории его развития и формам капитала. Развивающийся реальный сектор экономики требует формирования определенных финансовых отношений и институтов. Использование капитала в сфере производства (экономисты его называют торгово-промышленным капиталом) в форме долговременных производственных активов создает доход в денежной форме или денежный капитал. Величина денежного капитала в какой-то момент превышает потребности производства, и он может быть отдан в ссуду за определенную плату. Развитие рыночных отношений ведет к росту и концентрации ссудного капитала в специализированных финансово-кредитных учреждениях и формированию рын-ка ссудных капиталов. Расширение рынка ссудных капиталов ведет, в свою очередь, к концентрации и повышению эффективности инвестиционных проектов в реальном секторе экономики. Происходит процесс взаимодействия капитала в денежной форме в виде

ссудного капитала, финансовых инвестиций и торгово-промышленного капитала в форме основного (физического) капитала реальных инвестиций. В результате появляется финансовый капитал, обладающий чертами как ссудного, так и реального производительного капитала.

Кругооборот денежного и реального капиталов лежит в основе функционирования рынка капиталов и формирования финансового рынка. Генезис финансового капитала ведет к появлению еще одной формы капитала — фиктивного капитала. Под фиктивным капиталом обычно понимают аккумулирование денежного капитала путем выпуска и размещения ценных бумаг. Денежные капиталы отдельных инвесторов объединяются, что подтверждается соответствующими ценными бумагами, и затем направляются в производство (позднее и в другие сферы). У эмитента, который выпускает ценные бумаги и мобилизует таким путем средства, происходит приращение реального капитала (капитальной стоимости основных и оборотных фондов). Инвестор же увеличивает свой капитал фиктивно, удостоверяя вложение капитала ценными бумагами, дающими право на получение дохода. Развитие рынка фиктивного капитала приводит к тому, что ценные бумаги приобретают собственную стоимость, способность продаваться и покупаться, то есть становятся инвестиционным товаром и формируют рынок ценных бумаг. Последний тесно взаимосвязан с экономическими процессами, протекающими на рынках реального и денежного капиталов, отражая их объединение, дробление, перераспределение. Фиктивный капитал — самая подвижная форма капитала, наиболее чувствительно реагирующая на изменения на рынке ссудного и денежного капиталов. Вместе с тем самостоятельное движение фиктивного капитала приводит к значительным колебаниям рыночной стоимости ценных бумаг и делает их привлекательным товаром для спекулянтов и инвесторов.

Таким образом, структура финансового рынка представляет взаимодействие трех рынков: рынка капитала, рынка ценных бумаг и денежного (валютного) рынка. Системообразующим элементом финансового рынка является рынок капитала (собственного и ссудного), а связующим элементом — рынок ценных бумаг, который обслуживает другие сегменты финансового рынка. Ценные бумаги служат краткосрочными платежными средствами на денежном рынке, а также выступают как документы, подтверждающие долговые или долевые обязательства на рынке капитала.

Следует отметить, что инструменты рынка ценных бумаг весьма разнообразны и обслуживают не только финансовый, но практически все рынки (товарный рынок, рынок ресурсов и т.д.). В то же время рынок ценных бумаг — самостоятельный рынок, на котором осуществляется обращение ценных бумаг.

Таким образом, рынок ценных бумаг можно определить как совокупность экономических отношений по поводу выпуска и обращения ценных бумаг, а также формы и способы, этого обращения.

Товаром на рынке ценных бумаг являются ценные бумаги, иначе называемые фондовыми ценностями, фондовыми активами. Отсю-

Глава 2. ВИДЫ ЦЕННЫХ БУМАГ И ИХ ХАРАКТЕРИСТИКИ

2.1. Понятие ценных бумаг и их классификация

Ценные бумаги появились много веков назад, и содержание, которое вкладывалось в это понятие, исторически менялось. Под ценными бумагами понимались и любые документы имущественно-правового характера, и только оборотные документы для произведения расчетов по торговым операциям. Понятие ценных бумаг также ограничивалось либо совокупностью документов, обращающихся на фондовой бирже, либо документами, требующими предоставления для реализации выраженных в них прав. Эволюция ценных бумаг показывает, что первоначально ценные бумаги являлись лишь свидетельствами о вложении капитала (акции) или документами, фиксирующими отношения кредитора и должника (облигации, векселя, депозитные сертификаты). Позднее ценные бумаги становятся инвестиционным товаром, начинают обращаться, а их рыночная стоимость — отличаться от первоначальной. Ценная бумага, с одной стороны, фиксирует определенные права ее владельца, с другой — является предметом гражданского оборота, объектом сделок. Эта двойная сущность ценных бумаг длительное время отличала их от различных договоров. Однако развитие рынка ценных бумаг привело к появлению производных ценных бумаг (опционов, фьючерсов и т.д.), которые являются договорами на определенный срок и с определенными условиями на покупку-продажу финансовых активов, обладая при этом свойствами ценных бумаг (обращаемостью, ликвидностью, доступностью, стандартностью и т.п.). Таким образом, ценные бумаги — это документы, устанавливающие связанные с их выпуском отношения. При этом следует различать экономическое содержание ценной бумаги и ее юридическое определение, закрепленное в законодательстве.

В Законе Республики Беларусь «О ценных бумагах и фондовых биржах» от 28 июня 1.996 г. дается следующее определение ценных бумаг: «Ценные бумаги (акции, облигации) — документы, удостоверяющие выраженные в них и реализуемые посредством предъявления или передачи имущественные права или отношения займа владельца ценных бумаг по отношению к эмитенту». Это определение ограничивает ценные бумаги только акциями и облигациями. Вместе с тем в соответствии с Гражданским кодексом Республики Беларусь, принятым 7 декабря 1998 г. и вступившем в силу с 1 июля 1999 г., к ценным бумагам относятся «государственная облигация, облигация, вексель, чек, депозитный и сберегательные сертификаты, банковская сберегательная книжка на предъявителя, коноса-24

мент, акция, приватизационные ценные бумаги и другие документы, которые законодательством о ценных бумагах или в установленном им порядке отнесены к числу ценных бумаг» (ст. 144). Положением «О производных ценных бумагах», утвержденным 21 января 1997 г. Национальным банком Республики Беларусь, к ценным бумагам, обращающимся на территории республики, также относятся опционы, фьючерсы и варранты.

Законодательством устанавливаются обязательные реквизиты ценных бумаг, требования к их форме, виды прав, которые удостоверяются ценными бумагами. Отсутствие обязательных реквизитов ценной бумаги или несоответствие ценной бумаги установленной для нее форме влечет ее ничтожность (ст. 145 Гражданского кодекса Республики Беларусь).

Ценные бумаги могут выпускаться в бумажной форме (в виде отпечатанных на бумаге бланков) и безбумажной (в виде записей на счетах, электронных носителях). Операции с бездокументарными ценными бумагами могут совершаться только при обращении к лицу, которое официально производит записи прав по таким ценным бумагам.

Классификация ценных бумаг может проводиться по различным признакам.

По порядку узаконения (.подтверждения) прав владельца ценные бумаги бывают трех видов:

ценные бумаги на предъявителя, на которых имя владельца не

указывается. Такие бумаги, как правило, имеют небольшой номи

нал и предназначены для широкого круга инвесторов. Для переда

чи другому лицу ценной бумаги на предъявителя достаточно ее вру

чения этому лицу;именные ценные бумаги, права владельца на которые подтвер

ждаются внесением его имени в текст на ценной бумаге. Права,

удостоверенные именной ценной бумагой, передаются в порядке,

установленном для уступки требований (цессии). При этом «...ли

цо, передающее право по ценной бумаге, несет ответственность за

недействительность соответствующего требования, но не за его ис

полнение» (ст. 106 Гражданского кодекса Республики Беларусь);ордерные ценные бумаги. Права владельца этих бумаг под

тверждаются передаточными надписями в тексте ценной бумаги и

предъявлением ее самой. Передаются эти права путем совершения

на ценной бумаге передаточной надписи — индоссамента. Индос

сант несет ответственность не только за существование права, но и

за его осуществление. Индоссамент переносит все права, удостове

ренные ценной бумагой, на другое лицо — индоссата.

Индоссамент может быть бланковым (без указания лица, которому должно быть произведено исполнение) или ордерным (с указанием такого лица). Индоссамент может быть ограничен только поручением осуществить права, удостоверенные ценной бумагой, без передачи этих прав индоссату (препоручительный индоссамент). В этом случае индоссат выступает в качестве представителя (ст. 147 Гражданского кодекса Республики Беларусь).

По эмитентам различают следующие виды ценных бумаг:

25

казначейские, которые выпускаются от имени правительства

Министерством финансов;муниципальные, выпускаемые местными органами власти;

• ценные

бумаги корпораций

и финансовых

институтов.

По

содержанию

ценные

бумаги можно

подразделить

на:

долговые, оформляющие заимствование денег (владельцы та

ких бумаг являются кредиторами для их эмитентов);долевые (инвестиционные) ценные бумаги, закрепляющие права

их владельца на часть активов эмитента, то есть права собственности.

По срокам обращения выделяют:

краткосрочные ценные бумаги (выпущенные на срок до од

ного года);среднесрочные (от одного до пяти лет);

долгосрочные (выпущенные на срок свыше пяти лет);

бессрочные (не имеющие срока погашения или выкупа).

По территории обращения ценные бумаги подразделяются на:региональные (ценные бумаги местных органов);

национальные (обращающиеся на внутреннем рынке страны);

• международные

ценные бумаги

(обращающиеся

на террито

рии

других государств).

По роли на рынке ценных бумаг различают:

основные ценные бумаги (акции, облигации);

производные (опционы, фьючерсы, форвардные контракты,

варранты);вспомогательные (векселя, депозитные сертификаты, чеки

и т.п.).

По способу выплаты дохода ценные бумаги бывают с фиксированным доходом и с плавающей процентной ставкой.

Эти основные классификационные признаки ценных бумаг охватывают практически все виды ценных бумаг, отражая их разнообразие и множественность характерных качеств. ,

2.2. Основные характеристики операций с ценными бумагами*

С тех пор, как человек начал зарабатывать больше, чем потреблять, его волнует проблема эффективного вложения неиспользованного капитала. Одни, принимая решение, опираются на строгие математические расчеты, другие — на интуицию и азарт. Правда, интуиция базируется на определенных знаниях и цифровом материале, который позволяет сравнивать различные решения. Вложение капитала осуществляется на финансовом рынке, основными товарами которого являются:

наличные деньги (включая внутреннюю и иностранную ва

люту);банковские кредиты;

ценные бумаги.

* В этом параграфе рассматриваются основные понятия и определения, связанные с эффективностью вложения капитала.

26

В соответствии с приведенными понятиями финансовый рынок принято разделять на рынок денег и рынок капитала, а рынок капитала — на кредитный и фондовый рынки.

При анализе вложения средств в тот или иной инвестиционный проект (покупку той или другой ценной бумаги) принимаются во внимание два ключевых момента:

сохранение капитала от обесценивания и получение дохода;

степень риска подобных инвестиций.

Приобретая ценную бумагу, инвестор прикидывает срок ее реализации, погашения или конвертации. Инвестор — лицо, приобретающее ценные бумаги за свой счет. Промежуток времени от момента приобретения ценной бумаги до момента ее реализации называется холдинговым периодом (в литературе встречаются термину инвестиционный период или планируемый горизонт).

Целью любого инвестирования, то есть приобретения ценной бумаги, является максимальное увеличение средств инвестора. Величину прироста средств инвестора за холдинговый период будем называть — отдачей ценной бумаги.

ПРИМЕР 2.1.

Инвестор купил ценную бумагу за 100 тыс. р. и по истечении холдингового периода получил 120 тыс. р. (цена реализации + доходы от владения ценной бумагой). Тогда, очевидно, отдача ценной бумаги за холдинговый период составит 20 тыс. р.

.Абсолютные цифры, при наличии альтернативных вариантов инвестиций, не дают ясной картины по оценке эффективности вложений. Поэтому на практике для оценки эффективности инвестиционной деятельности оперируют не абсолютными, а относительными величинами, такими, как норма отдачи или доходность ценной бумаги за холдинговый период, которая рассчитывается следующим образом:

Р. - Р,

(2.1)

где г — норма отдачи (доходность) ценной бумаги за холдинговый период; Рк — конечная цена (цена продажи) ценной бумаги; Р„ — начальная цена (цена приобретения) ценной бумаги.

27

2.3. Акции, их классификация и особенности

Можно найти различные определения понятия «акция», но все они имеют незначительные различия, а объединяет их отношение к доле собственности и возможность управления ею. Под акцией обычно понимают ценную бумагу, выпускаемую акционерным обществом при его создании, независимо от того, создается ли новое предприятие (учреждение, организация) или преобразуется действующее. Акции являются источником мобилизации денежных средств для увеличения собственного капитала действующего предприятия.

Согласно Закону Республики Беларусь «О ценных бумагах и фондовых биржах» под акцией понимается «ценная бумага, удостоверяющая право владельца на долю собственности акционерного общества при его ликвидации, дающая право ее владельцу на получение части прибыли общества в виде дивиденда и на участие в управлении обществом».

Владельцы (держатели) акций могут быть разделены на три группы:

индивидуальные (физические лица);

коллективные (институциональные);

корпоративные.

Сегодня на Западе прослеживается тенденция к увеличению числа институциональных инвесторов. Так например, в Великобритании в начале 60-х годов доля частных инвесторов в акционерных обществах составляла около 70 %, а в 90-е годы не превышает 20 %. В зарубежной практике наиболее влиятельными коллективными инвесторами выступают страховые компании, пенсионные фонды, паевые фонды (фонды взаимных вложений).

В Беларуси преобладающей группой инвесторов являются частные (в основном использовавшие свои приватизационные чеки).

Хотя акция и представляет единицу капитала, вложенную в определенное акционерное общество, однако необходимо отметить, что:

акционерное общество не обязано возвращать инвесторам их

капитал, вложенный в общество посредством покупки акций;выплата дивидендов не гарантируется;

размер дивидендов может устанавливаться произвольно в виде

доли от прибыли. Хотя и вся прибыль может быть направлена на

развитие производства.

Акции могут выпускаться различным номиналом. При выпуске акций эмитент должен предоставлять следующую информацию:

32

полное наименование и юридический адрес эмитента;

наименование ценной бумаги («акция»);

номинальную стоимость;

вид акции (простая или привилегированная);

в случае именной акции — имя держателя либо указание, что

акция на предъявителя;место и дату выпуска;

номер государственной регистрации, серию и порядковый но

мер акции;количество выпускаемых акций;

образец подписи уполномоченных лиц эмитента, а также пе

речень прав, предоставляемых владельцам акций (в случае приви

легированной акции — размер и срок выплаты дивидендов).

Эмиссионные ценные бумаги, в том числе и акции, могут выпускаться в двух формах: документарной (бумажной, материальной) и бездокументарной — в виде соответствующих записей на счетах.

При документарной форме выпуска акций они могут быть заменены сертификатом — документом, выпускаемым эмитентом и удостоверяющим совокупность прав владельца на указанное в сертификате количество ценных бумаг. Сертификат акции содержит ту же информацию, что и акция, с указанием количества принадлежащих акционеру (владельцу) акций.

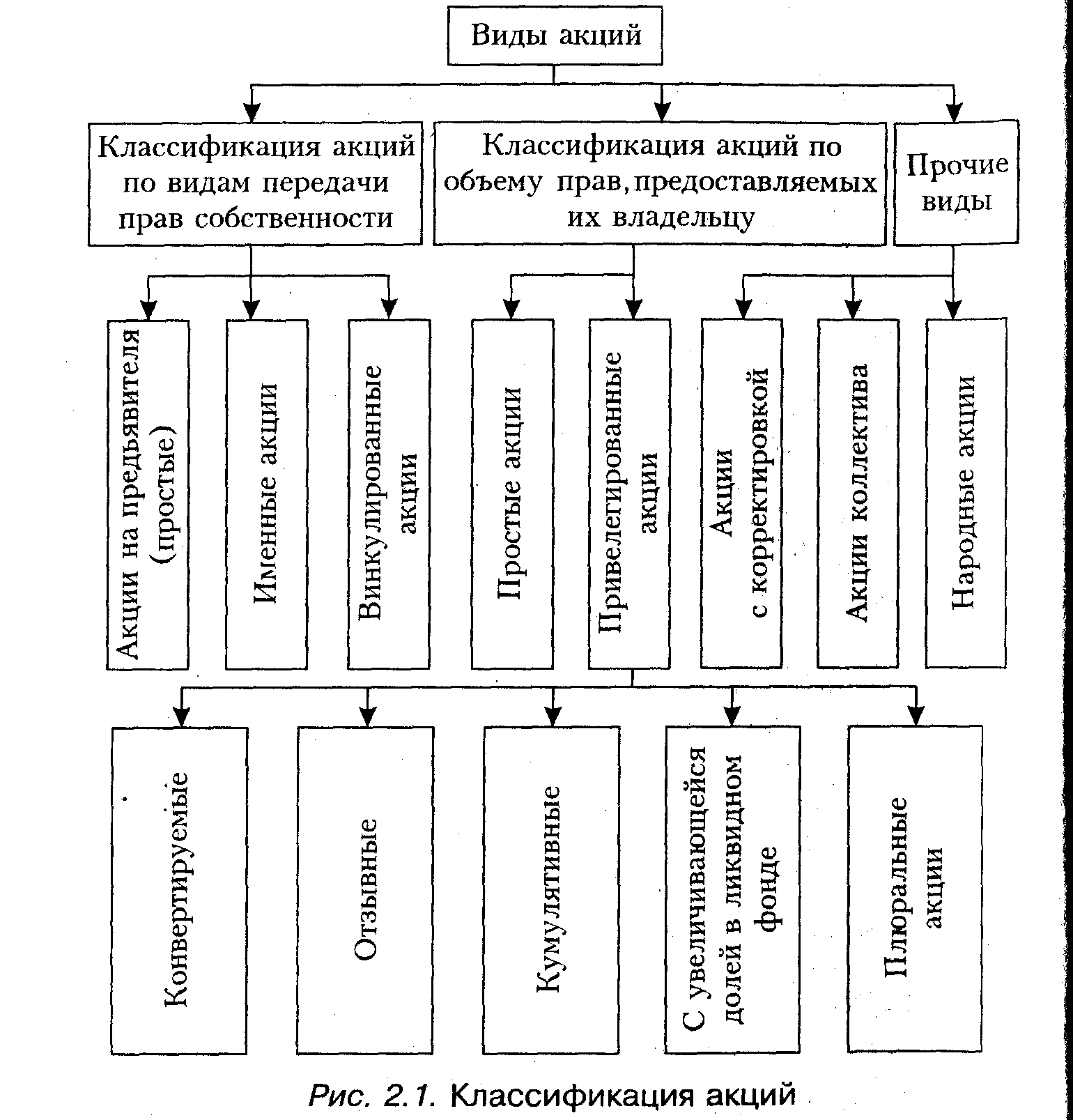

В основу классификации акций могут быть положены различные признаки и свойства данной ценной бумаги. Классифицируют акции на основании следующих признаков:

по виду передачи прав собственности;

по объему прав, предоставляемых владельцу акции.

Рассмотрим подробнее сущность каждого из видов акций.

Простые акции служат для обеспечения равных прав всех

владельцев — членов акционерного общества, особенно право голоса и право получения дивидендов (в противоположность привилегированным акциям).

Привилегированные акции предоставляют их владельцам определенные твердые привилегии при распределении прибыли, при роспуске акционерного общества и при исполнении права на преимущественную покупку вновь эмитированных акций.

Как видно из рис. 2.1, привилегированные акции бывают различных видов:

Кумулятивными считаются такие акции, по которым невыплаченный или не полностью выплаченный дивиденд, размер которого определен в уставе, накапливается и выплачивается в будущем.

Например, если дивиденд по привилегированной акции определен 15 % в год к номиналу и он не выплачен по истечении первого года по решению акционерного собрания, то он аккумулируется и в следующем календарном периоде его сумма составит 30 %.

Кроме того владелец кумулятивной привилегированной акции может получить право голоса, как и при простой акции, на тот период, пока ему не выплачиваются дивиденды. После выплаты дивидендов в полном объеме это право теряется.

Конвертируемыми привилегированными считаются такие акции, которые могут быть конвертируемы (обменены) в простые или

33

привилегированные акции других типов. При выпуске конвертируемых акций должны быть установлены:

период конвертации;

пропорциональность и курс конвертации.

Рис. 2.1. Классификация акций

Зарубежная практика показывает, что период конвертации обычно составляет не менее трех лет. Что же касается курса конвертации, то он устанавливается в момент выпуска этих акций и, как правило, несколько превышает текущий рыночный курс простых акций в тот период. Поэтому если в момент обмена текущий рыночный курс простой акции выше курса конвертации, то владелец конвертируемой акции имеет дополнительную возможность заработать, обменяв конвертируемую акцию на простую и продав последнюю по рыночному курсу. Если срок обмена конвертируемых акции истек, а владелец их не поменял ни на какие другие, то они переходят в разряд простых привилегированных акций.

Плюральные

акции известны

в мировой практике,

и их сущ

ность

состоит в том,

что они наделены

большими правами

при голо

совании

или имеют более

высокое соотношение

между правом

голо

са

и номиналом. „ ,

Привилегированные акции с увеличивающейся долей в ликвиоа-ционном фонде предоставляют акционеру преимущественное право при роспуске общества, и дивиденды по ним выплачиваются, как правило, из ликвидационного фонда.

Широкое распространение имеют так называемые возвратные, или отзывные привилегированные акции. Суть их состоит в том, что они могут быть выкуплены акционерным обществом и погашены, в отличие от простых акций, которые не гасятся до тех пор, пока существует акционерное общество, их эмитировавшее.

Простая, или обыкновенная акция не содержит имя владельца. Передача самой бумаги представляет собой передачу акции со всеми ее правами без идентификации владельца.

Под именной акцией понимается акция, содержащая^информацию о владельце ценной бумаги. При бездокументарнои форме выпуска акций информация о владельце содержится в реестре владельцев ценных бумаг. При этом переход прав на эти бумаги и осуществление закрепленных за ними прав требуют обязательной идентификации владельцев. Именные акции, так же, как и простые могут обращаться на бирже, причем вследствие своей ограниченной возможности передачи они часто являются более выгодными, чем простые.

Винкулированные именные акции - это акции с ограниченными возможностями передачи. Цель выпуска винкулирован-ных акций - усиленная защита против нежелательной перемены

собственника.

Акции скорректировкой образуются трансформацией накоплений из нераспределенной прибыли в основной капитал без привлечения дополнительного капитала в общество. Эта нераспределенная прибыль делится между акционерами в соответствии с их долей в основном капитале. Биржевой курс акций может даже упасть, хотя стоимость их участия в акционерном обществе не изменяется.

Коллективные акции распределяются акционерным обществом среди своего коллектива либо бесплатно либо по льготной цене и как правило, находятся во владении в течение определенного срока. Выпуск таких акций должен обеспечить коллектив капиталом и тем самым усилить связь сотрудников с обществом.

Народные акции выдаются широким слоям населения по льготным ценам, когда приватизируется государственный сектор. Так гарантируется формирование капитала народными массами. Народная акция определяется рядом признаков:

— это акция с маленьким номиналом;

- в первую очередь она рассчитана на людей со средним или малым доходом;

приобретению способствует гарантия скидок с цены покупки;

преимущественное право акционера на покупку новых акций

ограничивается определенным числом акций;право голоса ограничено;

быстрая продажа акций ограничивается введением опреде

ленного срока блокировки.

Интересен опыт России. В ходе приватизации там появились свои специфические привилегированные акции: типа А и типа Б. Акции типа А выпускались при создании открытых акционерных обществ и предназначались работникам преобразуемых предприятий, которые получают их бесплатно. Число этих акций составляло 25 % уставного капитала, а для выплаты дивидендов по ним выделяется 10 % прибыли. Акции типа Б выпускались в счет доли уставного капитала, принадлежащей фонду имущества, то есть владельцем этих акций является фонд имущества, который получает их бесплатно. Количество этих акций также не должно превышать 25 % уставного капитала. На дивиденды направляется 5 % чистой прибыли, но дивиденды не должны быть ниже, чем по простым акциям. Фонд имущества как держатель акций имеет право сводной продажи данных акций неограниченному кругу покупателей, однако при продаже они автоматически конвертируются в обыкновенные акции. Держатель привилегированных акций типа Б не имеет права голоса, хотя может присутствовать на собраниях акционеров и вносить свои предложения по обсуждаемым вопросам.

Работа с акциями имеет ряд особенностей. Акционерное общество, как правило, нуждается в увеличении капитала. Это может быть обусловлено различными причинами, например такими, как возрастание объемов выпуска продукции, или расширение ассортимента выпускаемых изделий, или необходимость модернизации производства и т.д. Увеличение капитала происходит по-разному: использование полученной прибыли, привлечение кредитов или выпуск новых акций.

Направление нераспределенной прибыли на увеличение капитала общества ведет к увеличению собственного капитала, но количество акционеров при этом не изменяется.

Рассмотрим вариант увеличения собственного капитала акционерного общества посредством выпуска новых акций. Руководство акционерного общества, собираясь выпускать новые акции, должно согласовать с действующими акционерами — «собственниками» — два вопроса:

получение ими права преимущественной покупки;

покупку акций нового выпуска на общих условиях.

В первом случае новые акции предлагаются акционерам, имеющим акции предыдущих выпусков, по льготной цене, то еть реализуется их право преимущественной покупки (ППП). Оно вводится в законодательство для защиты акционеров от потери в доле собственности и уменьшения дивидендов в связи с увеличением капитала общества. Акционеру предоставляется право на приобретение определенного количества новых акций, чтобы после увеличения капитала он мог остаться в прежнем положении по отношению к доле собственности в обществе, по отношению к своим доходам и праву голоса в обществе. Таким образом, никакого негативного измене-

36

ния прав акционеров не происходит. Акционер не обязан использовать право преимущественной покупки, но отказ от него чреват снижением его доли в обществе, уменьшением доходов и права на управление обществом.

На рис. 2.2 показано возможное поведение акционеров при выпуске новых акций.

I —| __ Покупка отсутствующих ППП

Повышение ^^^У. .

доли участия '^•^ ,

' эЬ Покупка дополнительных ППП

Сохранение |—

доли участия * Использование имеющихся ППП

1 • ^ ч

I ' 1 — Продажа части ППП

Понижение ^^-^^1_ : 1

доли участия *\. |—— •—

-I ^* Продажа всех ППП

Рис. 2.2. Возможности акционеров при увеличении уставного капитала

ПРИМЕР 2.6.

Акционерное общество «Омега» с уставным капиталом 1 млн ден. ед. выпускает современную высококачественную продукцию. Положение с прибылью в обществе отличное. Руководство общества понимает, что для поддержания высокого уровня продукции необходимо производить исследования, контролировать качество, совершенствовать производство. Организация соответствующей лаборатории требует денежных средств в размере 1 млн ден. ед. Общество в настоящий момент может выделить из собственных средств только 500 тыс. ден. ед. Дополнительные 500 тыс. ден. ед. решено привлечь путем второго выпуска новых акций.

Акций первого выпуска было всего 20 тыс. шт., таким образом номинал составляет

1 000 000 : 20 000 = 50 ден. ед.

В результате второго выпуска акционерный капитал увеличился на 500 тыс. ден. ед., что эквивалентно 10 тыс. новых акций с номиналом 50 ден. ед. Таким образом, отношение старого выпуска к новому составляет 2:1.

Следовательно, для сохранения прав акционеров общество должно предложить каждому акционеру приобрести одну новую акцию на две имеющиеся у него. Это отношение (р) вычисляется по одной из следующих формул:

37

Хотя акционеры, как собственники акционерного общества, могут приобретать акции нового выпуска на более льготных условиях по сравнению с внешними инвесторами, на бирже не делается принципиального различия между акциями предыдущих выпусков и нового выпуска. Новые акции приравниваются к старым. Это предполагает «выравнивание курсов» в форме снижения стоимости старых акций и соответствующего повышения новых.

Принципиально то, что владелец акций нового выпуска имеет те же права, что и владелец акций предыдущих выпусков, а именно:

на капитал акций, общества;

на дивиденды;

голоса. /

Акции являются саммми распространенными ценными бумагами из всего многообразия ценных бумаг. Это объясняет повышенный интерес к ним не только инвесторов и профессиональных менеджеров, но и ученых экономистов. Основной вопрос, который волнует всех участников, — это принципы оценки акций.

Вопрос стоимостной оценки акций связан с жизненным циклом выпущенной акции, включающим в себя выпуск, первичное размещение и обращение акции.

Первой оценкой, появляющейся в момент выпуска акций, является номинальная стоимость акции.

Номинальная стоимость акции — это такая официальная цена акции, указываемая на ее лицевой стороне, которая устанавливается создателями акционерного общества в момент утверждения устава общества, поэтому иногда ее называют нарицательной или лицевой стоимостью. Все акции выпускаются одного номинала. Уставный капитал общества равен сумме номиналов всех акций, находящихся в обращении. В некоторых странах, например в США, в акцию не вкладывается ее номинал, а оговаривается, что капитал общества разбит на столько-то частей — акций.

Выпуск обществом акций определенного номинала не гарантирует их реальной ценности. Это прерогатива рынка. Номинальная стоимость служит некоторой базой отсчета для определения будущей цены акции.

Эмиссионная стоимость — это цена акции, по которой ее приобретает первый держатель. Эмиссионная цена едина для всех первых инвесторов и не может быть ниже номинальной стоимости. Превышение эмиссионной цены над номинальной стоимостью называется эмиссионной выручкой или эмиссионным доходом. Эмиссионный доход не может быть использован на цели потребления, он присоединяется к собственному капиталу акционерного общества.

Эмиссионная цена, как правило, ниже рыночной, что позволяет успешно реализовать:

— преимущественное право приобретения действующими членами общества при новой эмиссии;

39

— вознаграждение посредников, занимающихся первичным размещением новых эмиссий акций.

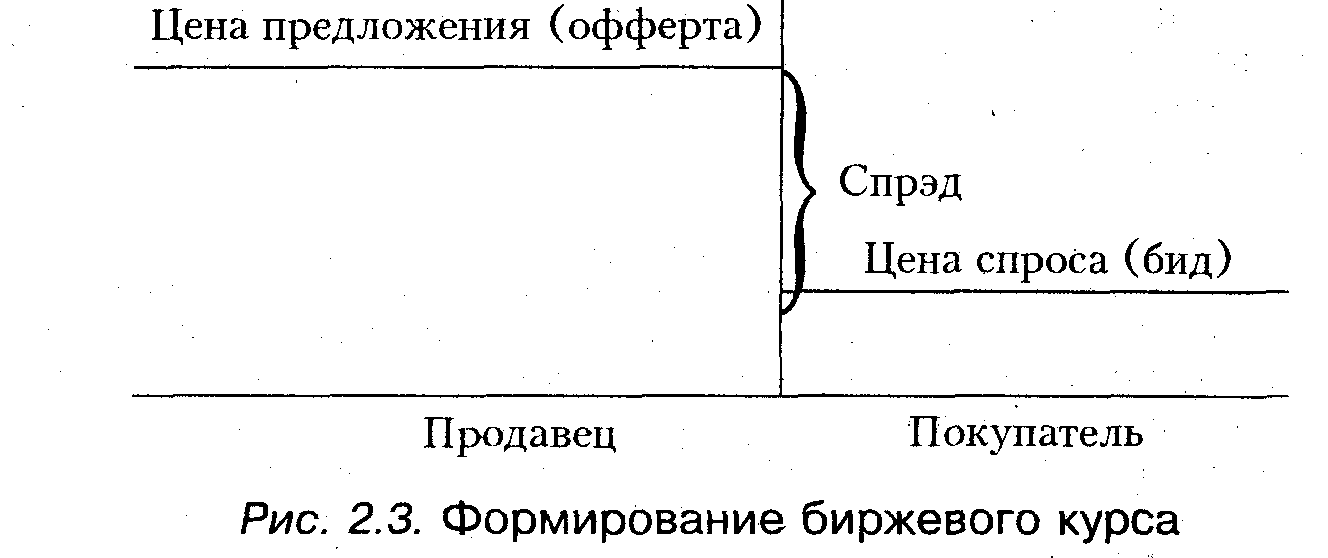

На вторичном рынке стоимостной характеристикой акций являет-| ся рыночная цена акции — это цена, по которой акция покупается ] продается. Она устанавливается на торгах на фондовой бирже и отра-| жает реальную цену акции при проведении большого числа сделок Биржевой курс — результат биржевой котировки, определяемы] складывающимся соотношением спроса и предложения. На рис. 2.3 представлена процедура формирования биржевого курса.

Как правило, реальная цена, то есть цена продажи или покупки акции, находится между ценой, устанавливаемой продавцом (ценов предложения — оффертой), и ценой, по которой покупатель жела-| ет приобрести акцию (ценой спроса — бид ом). Если спрос превы-шает предложение, то курсовая цена акции будет равняться цене предложения, а при избыточном предложении — цене спроса.

Цены акций способны изменяться в течение рабочего дня биржи, это изображено, например, на рис, 2.4. Высшую и низшую цену можно определить за любой период — неделю, месяц, квартал, год и т.д. ~ позволяет понять тенденцию изменения цены той или иной акции.

Умножив рыночную цену акции на количество акций, находя-щихся в обращении, мы узнаем рыночную стоимость имущества а ционерного общества.

Под рыночной стоимостью имущества, включая стоимость акций или иных ценных бумаг общества, понимается цена, по кото-рой продавец, имеющий полную информацию о стоимости имущес тва и не обязанный его продавать, согласился бы его продать, а покупатель, имеющий полную информацию о стоимости имущества не обязанный его приобретать, согласился бы его приобрести.

Экономическая стоимость акции представляет собой денежное выражение величины потоков денег, которые в данный момент инвестор ожидает получить от акции в будущем. Другими словами, это дисконтированная стоимость будущего потока дивидендов и цена акции в момент ее продажи (акция обеспечивает только два названных вида денежных потоков).

Как среди экономистов, так и среди инвесторов бытует мнение, что рынок ценных бумаг несовершенен и рыночная цена акции не в полной мере соответствует ее экономической стоимости. Исходя из этого они пытаются выявлять акции, которые, с их точки зрения, имеют неадекватную цену, и на этом основании принимают инвестиционные решения:

если цена акции выше ее экономической стоимости, то она пере

оценена и в скором времени следует ожидать снижения рыночной цены

такой акции, а значит от нее следует избавиться, осуществив продажу;если же рыночная цена акции ниже ее экономической стои

мости, то она недооценена, и такую акцию следует приобретать, за

нимая длинную (долгосрочную) позицию.

Прежде чем перейти к рассмотрению теоретических моделей оценки акций, рассмотрим такое важное понятие, как балансовая стоимость акций.,

Как отмечалось, при первичном размещении акций эмиссионная цена превышает номинальную стоимость. В бухгалтерском балансе операции с акциями учитываются в статье «Собственный капитал банка».

На основании полученного результата можно сделать следующие выводы:

во-первых, ставка дивиденда k может быть выражена через

соотношение РV/Е только в том случае, если k = ROE;во-вторых, инвесторам «нормальной» фирмы абсолютно без

различна дивидендная политика, так как отдача от акции не зависит

от соотношения дивидендов и ценового выигрыша. Данное явление

в литературе известно как ММ-парадокс (Miller М.Н., Modigliani

F. Dividend policy, growth and valuation of shares. — F. Of Bisines.

1961. V. 34. Рр. 411-433).

«Растущие» фирмы характеризуются тем, что RОЕ > k и имеется возможность инвестировать собственные средства в такие проекты, для которых NPV > 0. Это значит, что подобные фирмы, приобретая капитальные ресурсы с издержками k, имеют возможность от их вложения получать норму отдачи КОЕ, которая больше и.

«Угасающие» фирмы имеют КОЕ < k, что означает невозможность реинвестировать деньги в проект с МРУ > 0. Эти фирмы ха-рактеризируются, как правило, спадом производства и более высокой долей дивидендов.

2.4. Облигации, их классификация и особенности

Помимо долевых ценных бумаг (акций) рынок финансовых активов широко представлен так называемыми долговыми ценными бумагами.

Долговые ценные бумаги (обязательства) подтверждают отношения займа между инвестором (кредитором) и лицом, эмитировавшим обязательства (заемщиком). К долговым обязательствам относятся:

облигации;

государственные займы;

депозитные и сберегательные сертификаты банков;

векселя.

В настоящем параграфе рассматриваются такие ценные бумаги, как облигации.

Под облигацией понимается ценная бумага, удостоверяющая отношение займа между ее владельцем (инвестором) и лицом, выпустившим ее (заемщиком).

Согласно Закону Республики Беларусь «О, ценных бумагах и фондовых биржах» облигация определена как ценная бумага, подтверждающая обязательства эмитента возместить владельцу ценной бумаги ее номинальную стоимость в установленный срок с уплатой фиксированного процента (если иное не предусмотрено условиями выпуска).

Как долговое обязательство облигация непременно содержит два элемента:

— обязательство эмитента вернуть держателю облигации по истечении оговоренного срока сумму, указанную на лицевой стороне (титуле) облигации (при документарной форме выпуска) или ого-

воренную в условиях выпуска и указанную в сертификате ценной бумаги'(при бездокументарной форме выпуска);

— обязательство эмитента выплачивать по определенной схеме владельцу облигации доход в виде процента от номинальной стоимости или иного имущественного эквивалента.

Имеется существенное различие между акцией и облигацией. Купив акцию, инвестор, как известно, становится владельцем определенной доли собственности компании-эмитента и может принимать участие в управлении компанией. Купив облигацию, инвестор кредитует компанию-эмитента. К тому же облигации всегда выпускаются на конечный срок, хотя он и может быть достаточно большим (несколько десятков лет).

Привлекательность облигации для инвестора состоит, как правило, в меньшем риске по сравнению с инвестициями в акции, хотя следует отметить, что облигации обеспечивают и, меньшую доходность. К тому же облигации обладают предпочтением перед акциями при реализации имущественных прав их владельцев. Сначала эмитентом выплачиваются проценты по облигациям, а затем — дивиденды по акциям. В случае ликвидации компании-эмитента (разделе ее имущества) сначала реализуются права владельцев облигаций, а затем — владельцев акций на часть, оставшуюся после выплаты других обязательных долгов.

Следует подчеркнуть, что облигации не дают право их владельцам на участие в управлении компанией-эмитентом.

Основной целью выпуска облигаций является мобилизация денежных средств правительством, различными государственными органами, муниципалитетами и субъектами хозяйствования под залог их имущества. Эти средства используются в зависимости от характера эмитента: для финансирования дефицита государственного бюджета на неинфляционной основе (то есть без дополнительного выпуска денег); для финансирования целевых государственных программ в области жилищного строительства, инфраструктуры, социального обеспечения и т.п.; для регулирования экономической активности (например, регулирования денежной массы в обращении, ценовой политики, решения финансовых проблем муниципального уровня); решения проблем привлечения дополнительных средств финансирования субъектов хозяйствования.

Самыми безопасными, с общепринятой точки зрения, являются государственные облигации. Муниципальные ценные бумаги нельзя рассматривать в качестве полностью безрисковых, если они не гарантированы центральным правительством. Государство может не только выпускать собственные ценные бумаги, но и выступать гарантом по другим долговым обязательствам, эмитентом которых являются различные организации, пользующиеся правительственной поддержкой. В этом случае ценные бумаги практически приобретают статус государственных.

Размер эмиссий облигаций субъектами хозяйствования определяется наличием гарантий государства и зависит от финансово-имущественного состояния эмитента.

49

При выпуске облигаций согласно законодательству Республики Беларусь обязательными являются следующие реквизиты: 1; наименование ценной бумаги («облигация»);

полное наименование и юридический адрес эмитента облигаций;

полное наименование или имя покупателя либо указание, что

облигация на предъявителя;

4} номинальная стоимость;

размер процентов, если это предусмотрено;

порядок, сроки погашения и выплаты процентов;

дата выпуска;

номер государственной регистрации, серия и порядковый но

мер облигации;

;9) образцы подписей (факсимиле) уполномоченных лиц эмитента и права, вытекающие из облигаций.

Помимо эмитентов-резидентов и государства (в Беларуси это |Министерство финансов, государственные учреждения в лице министерств и ведомств, местных органов власти, корпораций) облигации могут выпускать и нерезиденты в лице иностранных правительственных учреждений и корпораций. Подобные облигации имеют широкое распространение на Западе, поскольку гарантируют более высокую отдачу. Инвестирование в облигации других стран притягательно тем, что колебание цен в этих странах не связано с колебанием цен отечественных финансовых средств, и это позволяет добиться большей диверсификации инвестиционного портфеля. Облигации других государств могут быть самого различного вида, например, с фиксированной купонной ставкой, конвертируемыми и т.д. Порядок приобретения подобных бумаг определяется законодательством.

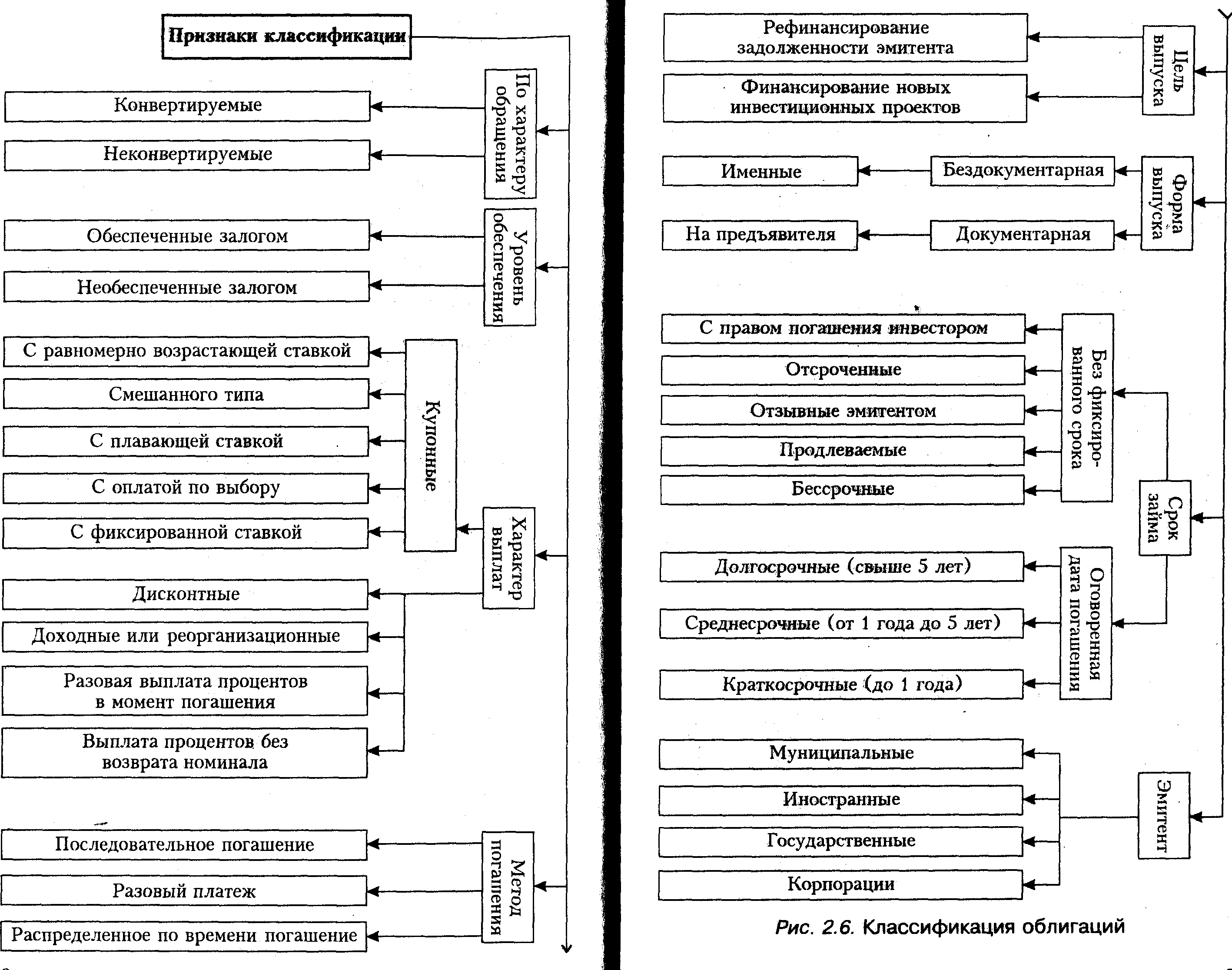

Существует достаточно большое разнообразие облигаций, и чтобы понять сущность и различия между облигациями того или иного вида, необходимо провести их классификацию. В основе классификации могут быть различные признаки (рис. 2.6). Беларусь еще не накопила достаточного опыта по выпуску облигаций, поэтому используем богатый зарубежный опыт организации облигационных займов.

Облигации, классифицируемые по сроку займа без фиксированного срока погашения'.

бессрочные или непогашаемые (примером таких облигаций

могут быть выпущенные в XVIII в. английские консоли, которые

обращаются до настоящего времени, или выпущенные в начале

XIX в. Российские бонны, которые не принимались к погашению,

но по которым выплачивался фиксированный процент);отзывные облигации (могут быть отозваны эмитентом до нас

тупления срока погашения: при их выпуске эмитент устанавливает

условия востребования: по номиналу или с премией);облигации с правом погашения (предоставляют инвестору пра

во на Возврат облигаций эмитенту До наступления срока погашения

и получения за них номинальной стоимости);

50

• продлеваемые

облигации

(предоставляют

инвестору

право

продлить

срок погашения

облигации и

продолжать

получать про

центы

в течение этого

срока);

• отсроченные

облигации (дают

право эмитенту

на отсрочку

по

гашения).

Облигации, классифицируемые по способу погашения, которое осуществляется:

по указанному номиналу одноразовым платежом;

некоторыми долями от номинала через определенные проме

жутки времени, в течение указанного интервала времени;с последовательным погашением фиксированной доли от об

щего количества выпущенных облигаций.

Облигации, классифицируемые по характеру выплат.

• облигации,

по которым

выплачиваются

только проценты

и нет

гарантий

возврата номинала;

при этом эмитент

указывает на

воз

можность

выкупа, не связывая

себя какими-нибудь

сроками (при

мер

облигаций

бессрочного

займа — английские

консоли);

• дисконтные

— это облигации,

по которым

выплачивается

только

номинал в момент

их погашения;

облигации, по которым проценты выплачиваются в момент по

гашения и добавляются к номиналу (пример — сберегательные сер

тификаты серии Е, выпускаемые в США); ;доходные или реорганизационные — облигации, которые по

гашаются по номинальной стоимости, а выплата процентов не га

рантируется и находится в прямой зависимости от производствен

ной деятельности компании-эмитента;купонные облигации — облигации с вырезным талоном, на ко

тором указывается купонная ставка выплаты (как правило, в виде

процента). По способам выплаты купонного дохода облигации под

разделяются:

на облигации с фиксированной купонной ставкой;

с плавающей купонной ставкой, зависящей от уровня ссудно

го процента;с равномерно возрастающей купонной ставкой по годам зай

ма (они называются индексируемыми и обычно имитируются в ус

ловиях инфляции);с оплатой по выбору, когда владелец может получать либо ку

понный доход, либо облигации новых выпусков; ' ' 'смешанного типа: часть срока их владелец получает доход по

фиксированной купонной ставке, а другую часть — по плавающей

ставке.

Облигации, классифицируемые по характеру обращения. Их разновидность — конвертируемые облигации. Владелец имеет право обменять эти бумаги на акции того же эмитента (как на обык1 новенные, так и на привилегированные). Важное значение для держателя конвертируемых облигаций имеет коэффициент конвертации, то есть показатель, указывающий, на какое количество акций может быть обменена одна облигация.

51

да в отечественной экономической литературе появился термин «фондовый рынок», трактуемый неоднозначно. Некоторые экономисты отождествляют рынок ценных бумаг и фондовый рынок, другие ограничивают понятие фондового рынка движением ценных бумаг на рынке собственного капитала, третьи сводят понятие фондового рынка к фондовой бирже. В зарубежной же литературе термин «фондовый рынок» вообще не употребляется. На наш взгляд, под фондовым рынком следует понимать непосредственно механизм биржевого и внебиржевого оборота ценных бумаг, в то время как рынок ценных бумаг охватывает в целом экономические отношения по поводу движения фиктивного капитала.

Сущность рынка ценных бумаг проявляется через его функции, которые можно разделить на две группы: общерыночные функции, присущие любому рынку, и специфические, которые отличают рынок ценных бумаг от других рынков.

К общерыночным функциям относятся:

коммерческая (получение дохода от операций на рынке);

ценообразовательная (рынок определяет спрос и предложе

ние на товары и выявляет реальные рыночные цены на него);информационная (аккумулирование необходимой информа

ции об объектах торговли и ее участниках и доведение этой инфор

мации до всех заинтересованных организаций и лиц);

— регулирующая

(определение

правил торговли,

участия в ней

и т.д.).

Рынок

ценных бумаг

выполняет и

ряд специфических

фун

кций:

— обеспечивает

привлечение

временно свободных

финансовых

ресурсов

субъектов

хозяйствования

и средств населения

для после

дующего

их инвестирования

в производство,

сферу услуг

и т.д.,

способствует

объединению

капиталов путем

акционирования,

а так

же

выпуска долговых

ценных бумаг

(облигаций,

векселей,

депозит

ных

сертификатов);

— через рынок ценных бумаг осуществляется перераспределение денежных средств, финансовых ресурсов между субъектами хозяйствования, отраслями экономики, движение капитала из малоэффективных отраслей и предприятий в более эффективные. Эта функция рынка ценных бумаг основывается на том, что в экономике любого типа в силу неравномерности получения денежных доходов в процессе воспроизводства и перераспределения и их расходования на производственные и социальные нужды у одних субъектов (предприятий, государства, населения) имеются излишки денежных средств, а у других — потребность в таковых. В связи с этим возникает потребность эффективного перераспределительного механизма. В рыночной экономике таким механизмом является именно рынок ценных бумаг, в отличие от директивной экономики, где перераспределение накоплений осуществляется через государственный бюджет и прямое банковское кредитование;

— рынок ценных бумаг служит одним из регуляторов денежного обращения и кредитных отношений. Наличие развитого рынка ценных бумаг оказывает сдерживающее влияние на инфляционные 8

процессы путем связывания части свободных денежных средств потребителей, а также снижает потребность финансирования экономики за счет кредита;

государство путем выпуска различных видов государственных

ценных бумаг осуществляет покрытие дефицита госбюджета неин

фляционными средствами (без денежной и кредитной эмиссии);рынок ценных бумаг обеспечивает страхование (хеджирова

ние) финансовых рисков, рисков инвестирования. Эта функция реа

лизуется через производные ценные бумаги (опционы, фьючерсы и

другие, называемые фиктивным капиталом второго порядка) и позво

ляет превратить некоторые виды рисков в объект купли-продажи;использование инструментов рынка ценных бумаг позволяет

более эффективно управлять финансовым состоянием предприя

тий. Субъекты хозяйствования могут осуществлять привлечение де

нежных средств путем выпуска ценных бумаг, а также диверсифи

цировать (разнообразить) с"вой инвестиционный портфель путем

покупки различных ценных бумаг.

Кроме перечисленных функций рынок ценных бумаг выполняет и такие, как стимулирование иностранных инвестиций, упрощение взаиморасчетов, совершенствование системы платежей и т.д.

1.2. Основы организации рынка ценных бумаг

Структуру рынка ценных бумаг составляют:

субъекты (участники) рынка;

информационно-правовая инфраструктура;

ценные бумаги различного вида как рыночный товар;

организационно-экономический механизм функционирования

рынка.

К участникам рынка ценных бумаг относят юридические и физические лица, которые продают или покупают ценные бумаги, а также обслуживают их оборот и осуществляют расчеты по ним, то есть субъекты, вступающие в экономические отношения по поводу обращения ценных бумаг.

Среди участников рынка ценных бумаг выделяются:

эмитенты;

инвесторы;

фондовые посредники и организации, обслуживающие ры

нок ценных бумаг;

органы государственного регулирования и надзора;

саморегулируемые организации.

Эмитенты ценных бумаг — это юридические лица, которые от своего имени выпускают ценные бумаги и обязуются выполнить обязательства, вытекающие из условий выпуска ценных бумаг. В качестве эмитентов могут выступать государство в лице его органов (Министерство финансов, Национальный банк, местные органы власти), а также негосударственные структуры, такие, как акционерные общества, инвестиционные фонды, предприятия, банки,

Те, кто инвестирует деньги в ценные бумаги с твердым процентом, надеются, с одной стороны, на высокую надежность (то есть низкий риск), а с другой — на получение высокой доходности на вложенный капитал. Приобретая облигации при первичном размещении, инвестор может приобрести либо купонные, либо дисконтные облигации. Оба эти вида облигаций обеспечивают инвестору два существенно различных вида денежных потоков. Так, купонная облигация приобретается по номинальной стоимости и гарантирует владельцу периодические купонные выплаты плюс получение номинала в момент погашения облигации. Что касается дисконтных облигаций, то они продаются по цене ниже номинала, и в день погашения ее владелец получает полную стоимость.

При оценке облигаций каждого из названных видов основное значение имеет концепция текущей стоимости, под которой понимается такое количество денег, которое инвестор готов заплатить за финансовое средство (облигации), чтобы через определенные промежутки времени оно приносило ему требуемые суммы денег.

Для построения соответствующей математической модели введем обозначения:

М„ — номинальная стоимость облигаций;

С, — периодические купонные выплаты по облигации;

п — количество периодов, по окончании которых производятся купонные выплаты;

Jc — номинальная годовая купонная ставка;

т — количество платежных периодов в году;

k — ставка дисконта .для купонного периода;

РV — Текущая стоимость облигации, равная цене облигации (Ри) в момент ее покупки при 1: = 0;

i — купонная ставка для платежного периода, которая определяется, как

Оценка финансовой эффективности владения облигацией того или другого займа — важный фактор нри выборе инвестором объекта капиталовложения. Таким фактором и является доходность облигации.

В общем случае доходность представляется относительным показателем и воплощает величину дохода, приходящуюся на единицу затрат.

Существует несколько видов категорий доходности. Наиболее часто встречаются:

номинальная, или купонная доходность;

действительная (текущая) доходность;

конечная доходность или доходность к погашению.

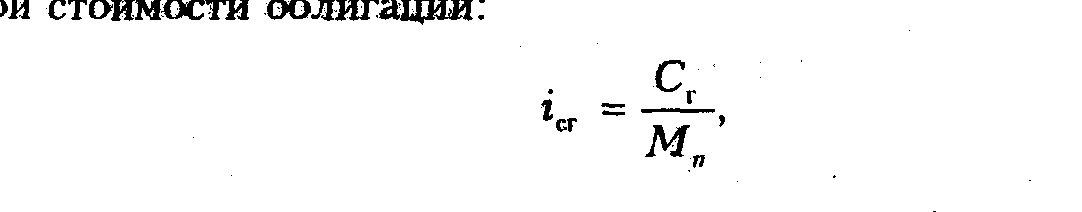

Номинальная доходность (купонная ставка) показывает относительную величину ежегодного суммарного дохода, получаемого от облигации в виде купонных выплат по отношению к номинальной стоимости облигации:

где iа. — купонная ставка, выраженная в долях (для получения выражения в процентах необходимо умножить iсг на 100); Сг — годовой купонный доход.

Номинальная доходность позволяет оценить ежегодную сумму, которую получает инвестор в виде процента по облигациям. Если годовая купонная ставка равна 10 %, то ежегодные купонные выплаты будут составлять 0,1 номинальной стоимости, то есть 0,1 М„.

Следующей важной характеристикой является текущая, или действительная доходность, которая характеризует годовые (текущие) поступления по облигациям относительно рыночной стоимости облигации. Обозначим через Рр рыночную или курсовую стоимость облигации, то есть цену, по которой она приобретена. Тогда гс ~ текущая доходность — вычисляется по формуле

Итак, п = 2, М„ =10 000, Р = 6000. Подставим эти значения (2.52):

![]()

- 1 = 0,29, или 29 %.

2.5. Депозитные и сберегательные сертификаты

В предыдущих параграфах были рассмотрены ценные бумаги! как с рискованным денежным доходом (акции), так и с фиксиро-3 ванным денежным доходом — облигации.

К ценным бумагам с фиксированным доходом относятся финан-| совые инструменты, которым присущи:

определенная дата погашения;

заранее определенная схема выплаты номинала и процентов,

которые, как правило, указываются в процентах. ;

Ценными

бумагами с

фиксированным

доходом помимо

облига-

ций

являются депозитные

и сберегательные

сертификаты,

которые

в

настоящее время

наиболее

распространены

в республике.

Право выпуска этого вида ценных бумаг (сертификатов) предоставлено только коммерческим банкам.

Деятельность банков по выпуску и обращению депозитных сберегательных сертификатов регулируется «Положением ° выпус-ке и обращении банковских сертификатов на территории Республи-ки Беларусь» № 6.5 от 30 апреля 1999 г., утвержденным Правлени-ем Национального банка.

Под депозитными и сберегательными сертификатами поки-| маются письменные свидетельства банка-эмитента, удостове-ряющие право вкладчика (бенефициара) или его правопреемнику на получение по истечении срока суммы, вклада (депозита) процентов по нему. Таким образом, депозитный сертификат --обязательство банка по выплате размещенных у него сберегатель-ных вкладов.

Депозитные сертификаты могут выпускаться в разовом поряди и могут быть как именными, так и на предъявителя. Они выдан только юридическим лицам и выпускаются на срок от 30 дней до од-| ного года. Сберегательные сертификаты выдаются только физиче ким лицам, и срок их погашения ограничивается тремя годами.

Оформление депозитного или сберегательного сертификата ляется надлежащей формой заключения банковского договора меж

Договорная основа сертификата предопределяет его суще вание только в документарной форме. Бланки банковских сертифи катов должны изготавливаться типографским способом и соде{ жать следующие обязательные реквизиты:

62

1) наименование

банковского

сертификата

(депозитный

или

сберегательный

сертификат);

идентификационный номер сертификата;

размер суммы внесенных денежных средств (цифрами и про

писью) с указанием вида валюты вклада (буквенным кодом соглас

но Единому справочнику кодов валюты);процентную ставку и сумму причитающихся процентов;

дату внесения вклада;

дату ожидаемого возврата денежных средств и процентов

по ним;безусловное обязательство банка возвратить сумму средств и

процентов по ним;наименование и адрес банка-эмитента;

подписи двух лиц, уполномоченных банком на подписание

такого рода обязательств, скрепленные печатью банка;

наименование и адрес юридического лица, а также номер

расчетного (текущего) счета в обслуживающем банке для вкладчи

ков — юридических лиц;фамилию, имя, отчество, паспортные данные или реквизиты

документов, удостоверяющих личность (для вкладчиков — физи

ческих лиц);фамилию, имя, отчество и номер расчетного (текущего) сче

та в обслуживающем банке — в случаях, предусмотренных законо

дательством (для индивидуальных предпринимателей).

Отсутствие в тексте бланка сертификата какого-либо из обязательных реквизитов делает этот сертификат недействительным.

Банк-эмитент имеет право включить дополнительные реквизиты, но не противоречащие упомянутому выше Положению и законодательству Республики Беларусь.

Сертификат может передаваться (продаваться) другому лицу на основании договора уступки требования {цессии), которая оформляется на обороте сертификата двусторонним соглашением: лица, уступающего свои права (цедента), и лица, приобретающего эти права (цессионария).

Банковский сертификат может быть выпущен банком-эмитентом только после регистрации в соответствующем органе. Таким органом в Республике Беларусь является Национальный банк.

Банковские сертификаты должны быть срочными. Как правило, устанавливаются следующие сроки:

до 30 дней;

от 31 до 90 дней; '

от 91 до 180 дней;

от 1 года до 3-х лет.

Банки

Республики

Беларусь предлагают

населению самые

раз

ные

виды сберегательных

вкладов (праздничные,

выигрышные

и

т.д.). .

Депозитные и сберегательные сертификаты являются фактически разновидностью срочных сберегательных вкладов. Но, в отли-

63

чие от обычного сберегательного счета, по которому клиенту выда| ется сберегательная книжка, при депозитном или сберегательно» вкладе клиенту выдается сертификат, выполняющий роль долгово! расписки банка. Следовательно, с экономической точки зрения , позитный и сберегательный сертификаты равнозначны, оба мог обращаться на вторичном рынке, обоих можно покупать и прода! вать до погашения. Подобно ситуации с акциями и облигациями^ инвестор должен уметь определять эффективность вложения кага тала в сертификаты.

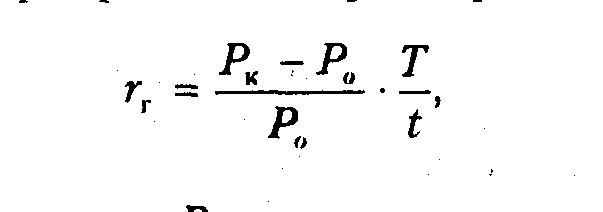

Важной характеристикой для него послужит годовая дохол ность депозитного сертификата, которая определяется по формуле

где г, — годовая доходность; Рк — конечная сумма, полученная в мс мент реализации; Р„ — цена приобретения; Ь — продолжительном владения; Т — количество периодов в году.

биржи. Эмитенты выступают начальным звеном в движении ценных бумаг, а конечным являются инвесторы, приобретающие ценные бумаги во владение. Среди инвесторов могут быть индивидуальные (физические лица) и институциональные (государство, корпорации, фонды, банки и т.д.). Различают стратегических и портфельных инвесторов. Стратегические ставят целью инвестирования распределение и перераспределение собственности, расширение сфер своего влияния или деятельности. Целью же портфельных инвесторов является получение дохода по приобретенным ценным бумагам, сохранение, приумножение капитала, диверсификация всего инвестиционного портфеля.

На рынке ценных бумаг действуют и посредники, представляющие интересы как покупателей, так и продавцов. В качестве посредников выступают профессиональные участники рынка ценных бумаг, занимающиеся брокерской и дилерской деятельностью и деятельностью по управлению портфелями ценных бумаг. Брокерами могут быть физические и юридические лица, которые совершают сделки с ценными бумагами в качестве поверенных или комиссионеров на основе договора. Доход брокера — это комиссионные, взимаемые от суммы сделки. Профессиональный участник рынка ценных бумаг (юридическое или физическое лицо), осуществляющий сделки купли-продажи ценных бумаг от своего имени и за свой счет по заранее объявленным ценам, называется дилером. Доход дилера состоит из разницы цен продажи и покупки ценных бумаг.

К организациям, обслуживающим рынок ценных бумаг, относятся фондовые биржи и внебиржевые организаторы рынка, расчетные центры (расчетно-кредитные организации), депозитарии, регистраторы и т.д.

Центральным звеном на рынке ценных бумаг развитых стран являются фондовые биржи. Формы организации фондовых бирж различны, но все они концентрируют информацию об эмитентах, их финансовом положении и рейтинге ценных бумаг, выступают посредниками между продавцами и покупателями ценных бумаг, создают необходимые условия торговли, определенные гарантии ее участникам, что повышает ликвидность рынка ценных бумаг в целом.

Расчетно-клиритовые организации осуществляют расчетное обслуживание участников организованного рынка ценных бумаг, при этом снижая издержки, уровень рисков, сокращая время расчетов. Участие расчетно-клиринговых организаций обязательно при торговле фьючерсными контрактами и биржевыми опционами. Членами расчетно-клиринговых организаций обычно являются банки, финансовые компании, фондовые и фьючерсные биржи.

К этой группе участников ценных бумаг относятся и регистраторы — организации, которые ведут по договору с эмитентом реестр владельцев именных ценных бумаг на конкретную дату.

Задача регистратора — точно и своевременно составлять реестр и предоставлять его эмитенту для выполнения обязательств по выпущенным ценным бумагам. В соответствии с этим списком акционерные общества, например, выплачивают дивиденды и рассылают 10

приглашения на общее собрание акционеров. На рынке ценных бумаг эту функцию могут выполнять и депозитарии, представляющие собой организации, которые оказывают услуги по хранению сертификатов ценных бумаг и учету прав собственности на них, а также расчетам доходов и их начислению по счетам «депо», на которых и учитываются ценные бумаги.

Широкое распространение во многих странах на рынке ценных бумаг получила деятельность специализированных организаций, которым инвесторы поручают разместить временно свободные денежные средства. К таким организациям относятся инвестиционные фонды, инвестиционные компании и банки. Инвесторы, желающие, чтобы инвестиционный фонд взял на себя управление их активами, должны приобрести его ценные бумаги или заключить с ним контракт. Инвестиционные компании размещают средства вкладчиков в профессионально составленные портфели ценных бумаг, не выпуская своих ценных бумаг. Инвестиционные же банки специализируются на размещении фондовых инструментов на первичном рынке.

Все рассмотренные участники данной группы создают технологическую инфраструктуру рынка ценных бумаг.

Поскольку развитие рынка ценных бумаг является одним из направлений финансовой политики государства, то государство регулирует и контролирует деятельность рынка ценных бумаг, способствует созданию необходимой нормативно-законодательной базы, системы информации о состоянии рынка и обеспечивает ее открытость для инвесторов, их защиту от потерь, осуществляет контроль за финансовой устойчивостью и безопасностью рынка и т.д. Кроме того государство на рынке ценных бумаг выступает в роли крупного эмитента и инвестора, использует инструменты рынка ценных бумаг для денежно-кредитного регулирования.

Следует отметить, что структура государственных органов, регулирующих рынок ценных бумаг, в первую очередь зависит от степени централизации управления в стране, модели развития рынка ценных бумаг.

В процессе развития рынка ценных бумаг на нем появляются и действуют также саморегулируемые организации, которые выполняют контрольные, организационные и регулирующие функции на основе добровольного объединения, как правило, профессиональных участников рынка ценных бумаг. Саморегулируемые организации осуществляют подготовку специалистов для работы на рынке ценных бумаг, разработку профессиональных стандартов, защищают интересы своих членов и т.д. Они могут существовать в различных организационных формах (в виде ассоциаций, общественных организаций и т.п.), носить международный, национальный или региональный статус. На нашем рынке с 1997 г. действует Белорусская фондовая ассоциация, представляющая республиканское общественное объединение. На российском рынке известны ассоциации ПАРТАД и НАУФОР, в США— Национальная ассоциация инвестиционных дилеров (NASD).

11

Кроме организаций, объединяющих профессиональных участников рынка ценных бумаг, свои организации создают также эмитенты, индивидуальные и институциональные инвесторы с целью защиты своих интересов.

Вся деятельность на рынке ценных бумаг осуществляется и регулируется при помощи информационно-правовой инфраструктуры. В ее формировании важнейшая роль отводится государству. Это обусловлено масштабностью и рискованностью рынка ценных бумаг, непосредственно влияющего на устойчивость всей финансовой системы государства. Информационно-правовая инфраструктура должна обеспечивать реализацию концепции развития рынка ценных бумаг, создание системы информации о состоянии рынка и ее доступности для всех участников, а также системы защиты инвесторов от потерь. Динамичность рынка ценных бумаг требует, с одной стороны, наличия подвижного и гибкого законодательства, нормативной базы, регулирующих эту сферу экономики, а с другой — достаточно жесткого контроля над финансовой устойчивостью и безопасностью как рынка ценных бумаг в целом, так и его отдельных институтов, соблюдения правовых норм и правил деятельности на рынке.

В структуре любого рынка одним из важнейших элементов является товар или объект экономических отношений; Рынок ценных бумаг отличается специфичностью своего товара. Ценные бумаги весьма разнообразны. Они могут представлять титулы собственности, долговые обязательства, права на получение дохода или обязательства по его выплате. Ценные бумаги как рыночный товар обладают свойствами обращаемости, ликвидности, стандартности, рискованности, волатильности и т.п. Функционирование рынка ценных бумаг осуществляется посредством организационно-экономического механизма.

Организационно рынок ценных бумаг представляет собой структуру, состоящую из первичного и вторичного рынка. Первичный рынок ценных бумаг объединяет конструирование нового выпуска ценных бумаг и их первичное размещение среди инвесторов, то есть приобретение ценных бумаг их первыми владельцами. Первичный рынок охватывает отношения, складывающиеся при выпуске ценных бумаг или при заключении гражданско-правовых сделок, оформляемых ценными бумагами, между эмитентами и первичными инвесторами, а также профессиональными участниками рынка ценных бумаг. Размещение ценных бумаг на первичном рынке предполагает разработку эмитентами условий выпуска ценных бумаг, обеспечивающих их ликвидность и спрос, а также регистрацию ценных бумаг в соответствующем государственном органе.

Развитие первичного рынка ценных бумаг тесно связано с процессами приватизации и разгосударствления, финансирования государственного долга через выпуск ценных бумаг, а также доступностью информации для инвесторов и внебиржевым оборотом ценных бумаг.

Выделяют две формы первичного рынка ценных бумаг: — частное (закрытое) размещение; 12

— публичное (открытое) предложение.

Для частного размещения характерна продажа ценных бумаг ограниченному числу заранее определенных инвесторов- Публичное предложение характеризуется размещением ценных бумаг путем публичного объявления и продажи^их неограниченному количеству инвесторов. Соотношение между этими двумя формами первичного рынка зависит от финансовой политики государства в целом, конкретных направлений структурных преобразований в экономике и форм финансирования деятельности субъектов хозяйствования.

На практике основными способами размещения ценных бумаг на первичном рынке являются: подписка, аукционы, торги, конкурсы. При этом наиболее распространенными методами продажи, как на развитых, так и на развивающихся рынках, являются аукцион и подписка. Аукционный метод размещения предполагает заблаговременный доступ инвесторов к информации, установление цены и продажу ценных бумаг на конкурсной основе. В отличие от аукционов подписка осуществляется по заранее установленной цене.

Под вторичным рынком ценных бумаг понимаются отношения, складывающиеся при обращении ранее выпущенных и размещенных на первичном рынке ценных бумаг.

Основу вторичного рынка ценных бумаг составляют операции, оформляющие перераспределение собственности, спекулятивные и страховые операции. Вторичный рынок ценных бумаг обеспечивает перелив капиталов в наиболее эффективные сферы деятельности, стабильность и ликвидность рынка. Наличие развитого вторичного рынка является условием функционирования первичного рынка ценных 'бумаг. В странах с рыночной и стабильной экономикой объем оборота ценных бумаг на вторичном рынке значительно превосходит объем их размещения на первичном рынке.

При развитом рынке ценных бумаг важнейшее место на вторичном рынке занимает организованный его сегмент — фондовые биржи, которые обеспечивают регулярную торговлю ценными бумагами, их ликвидность, определение цен и т.д. Фондовые биржи представляют институционально организованный биржевой рынок ценных бумаг, на котором обращаются ценные бумаги наиболее высокого качества и действуют профессиональные участники рынка ценных бумаг.

Внебиржевой рынок охватывает операции с ценными бумагами, совершаемые вне бирж, и представляет собой компьютеризированные системы торговли ценными бумагами с упрощенными правилами допуска ценных бумаг, участников, технологий торговли. Наиболее известными внебиржевыми системами являются «Система автоматической котировки Национальной ассоциации инвестиционных дилеров» (NASDAQ) и «Ценные бумаги национального рынка» (NMS) в США, Канадская система внебиржевой автоматической торговли (СОАТС).

Вместе с тем следует отметить, что биржевой и внебиржевой вторичный рынок взаимосвязаны, имеют общий круг инвесторов, посредников, а также тесную взаимозависимость конъюнктуры.

13

1.3. Организация биржевых и внебиржевых рынков ценных бумаг

Важнейшее место на рынке ценных бумаг принадлежит фондовой бирже, являющейся одним из неотъемлемых элементов рыночной экономики. Биржа, как элемент рыночной системы, в процессе своей эволюции трансформировалась из структуры, обслуживающей товарный рынок, в финансовый институт. Фондовая биржа представляет собой организованный, постоянно функционирующий рынок, на котором ведется торговля ценными бумагами по установленным правилам. Это централизованный рынок с фиксированным местом торговли, процедурой допуска на него участников и ценных бумаг, наличием регламента и специальных технологий торговли, установлением биржевых котировок, индексации состояния рынка ценных бумаг, инвестиционной активности и экономики в целом. Фондовая биржа является посреднической организацией, цель которой состоит в создании условий для торговли ценными бумагами и их оборота, а также обеспечении гарантии выполнения участниками обязательств по биржевым сделкам. Все это приводит к детальной регламентации деятельности фондовых бирж и формированию их разветвленного аппарата, что фиксируется в законодательных актах государства и решениях руководящих органов биржевых учреждений.

Формы организации фондовых бирж различны, но по критерию свойств их организационной структуры можно выделить два основных типа: публично-правовые учреждения и частные компании и ассоциации. Чаще всего биржи создаются в форме акционерных обществ и являются некоммерческими организациями. Требования к членам биржи устанавливаются как законодательством, так и самими биржами. При этом законы обычно определяют общие условия, которым должны удовлетворять профессиональные участники рынка ценных бумаг, а уставами и правилами бирж к ним предъявляется ряд дополнительных требований. В странах с развитой экономикой сложились биржевые системы, которые формировались столетиями по моно- или полицентрическому принципу. При моноцентрической биржевой системе, имеющей место, например, в США, Италии, Франции, Японии, в стране доминирует одна биржа. В полицентрических системах, сложившихся в Германии, Австрии, Канаде и ряде других стран, биржевой оборот ценных бумаг не сосредоточивается преимущественно на одной бирже, а распределяется по всем биржам страны.

В основе деятельности фондовых бирж, как организованного рынка ценных бумаг, лежат принципы информационности и гласности, проверка качества продаваемых ценных бумаг, установление на основе аукционной торговли и сопоставления спроса и предложения реальных цен на фондовые инструменты.

Фондовым биржам присущи следующие основные функции:

ценообразующая;

страховая;

14

стабилизирующая;

информационная;

регулирующая.

Важнейшая ценообразующая функция биржи состоит в том, что биржа, концентрируя спрос и предложения на ценные бумаги, выявляет реальную их цену, типичную для биржевого рынка, отражаемую в биржевых котировках. Котировочная цена является ценой, по которой вероятнее всего возможно купить или продать финансовый инструмент на рынке в определенный момент времени. Котировочная цена ценной бумаги представляет собой ее средневзвешенную цену, определяемую в ходе торговой сессии. Расчет котировочных цен производится котировочным комитетом или отделом биржи. Сведения об этих ценах содержатся в биржевых таблицах. По каждой ценной бумаге указывается максимальная, минимальная и последняя цена торгового дня, максимальная цена за весь период котировки, доходность ценной бумаги и другие сведения.

Для прогнозирования биржевых цен используются два метода анализа: фундаментальный (традиционный) и технический (прикладной). Фундаментальный метод основан на выявлении и изучении разнообразных факторов, влияющих на динамику цен, и построении экономической модели, описывающей взаимодействие этих факторов при определении равновесной цены. Технический метод предполагает изучение поведения цен на фондовые инструменты в будущем, используя экстраполирование, информацию о ценах на рынке в прошлом, и позволяет определить общие тенденции изменения цен и выработать рекомендации для инвесторов.

Котировочные цены лежат в основе расчета биржевых индексов — важнейших показателей рынка, отражающих динамику рыночных цен (курсов) ценных бумаг. Индексы позволяют проанализировать состояние рынка ценных бумаг, выявить тенденции и сделать прогнозы его развития. Расчеты индексов и их публикации регулярно осуществляются самими биржами или специализированными фирмами. Наиболее известными биржевыми индексами являются индекс Доу-Джонса (Нью-йоркская фондовая биржа), Никкей (Токийская фондовая биржа), «Standart and Poors» (индекс одноименной информационной компании США), «Finan-cial Times» и др. Индекс Доу-Джонса включает промышленный, транспортный, коммунальный и интегральные показатели (индексы). В основе каждого из этих индексов лежит средний показатель движения курсов акций компаний (30 промышленных, 20 транспортных и 15 коммунальных), состав которых периодически меняется, но чьи акции котируются на Нью-Йорской фондовой бирже. Биржевые индексы дают информацию инвесторам о динамике курсов ценных бумаг, что позволяет принимать правильные инвестиционные решения.

Страховая функция фондовой биржи заключается в том, что посредством биржевых сделок и финансовых деривативов (оп-

15

ционов, фьючерсов) страхуются риски неблагоприятных изменений цен, а процедурой допуска ценных бумаг на биржу — инвестиционные риски.

Процедура допуска ценных бумаг к официальной и свободной торговле на бирже называется листингом. Исключение ценных бумаг из торговли называется делистингом.

К торговле на фондовой бирже допускаются ценные бумаги, имеющие статус таковых, прошедшие государственную регистрацию в соответствии с законодательством.

При допуске ценных бумаг к официальной торговле проводится исследование предоставляемых документов, характеризующих производственно-хозяйственную и финансовую деятельность эмитента, определение курсов ценных бумаг, включение их в котировальный лист биржи.

Введение процедуры листинга ценных бумаг в официальной биржевой торговле направлено на создание благоприятных условий для формирования организованного рынка ценных бумаг, повышение информированности инвесторов о его состоянии, защиту инвесторов от имущественных потерь и возможного передела собственности и т.д.

В свободной торговле на бирже могут обращаться ценные бумаги, допуск которых носит менее жесткий характер, чем в официальной торговле. Это ценные бумаги, которые не удовлетворяют критериям допуска в официальную торговлю, акции и облигации недавно созданных акционерных обществ, которые не успели завоевать позиции на рынке, а также иностранные ценные бумаги.

Решение о допуске ценных бумаг эмитента к официальной торговле на бирже принимается комитетом (комиссией) по листингу по результатам экспертной оценки ценных бумаг (финансовой и хозяйственной деятельности их эмитентов). Решение о допуске ценных бумаг к свободной торговле на бирже принимается по анализу проспекта эмиссии или по отчету эмитента, позволяющему потенциальным инвесторам получить необходимые данные для принятия решения о целесообразности вложения средств в данные ценные бумаги.

Стабилизирующая функция биржи основывается на публичном установлении цен, гласности заключения сделок, ограничении в определенных пределах колебания цен, предоставлении информации участникам биржевой торговли. На фондовой бирже также действует механизм гарантии исполнения сделок в виде гарантийных депозитов, лимитирования открытых позиций, создания гарантийных фондов и т.д. Поскольку биржа привлекает спекулятив ные капиталы, целью которых является извлечение прибыли из движения или соотношения цен на фондовые инструменты, то регулирование биржевой торговли предполагает установление диапазона изменения цен на биржевой товар. Эта мера также способствует стабилизации рынка ценных бумаг.

Фондовая биржа, концентрируя информацию об эмитентах ценных бумаг, их финансовом положении, рейтинге ценных бумаг и т.д., выполняет информационную функцию.

16

I

Регулирующая функция фондовой биржи состоит в содействии переливу капиталов из одних отраслей (предприятий) в другие, смене их собственников и тем самым — в обеспечении эффективных сфер приложения капитала.